由于通胀高烧不退,投资者加大了对美联储将继续激进加息的押注,美元从上周触及的六周低点反弹,周二美元指数收跌0.04%,报106.46。然而,交易一直不稳定,因为美联储要到9月20-21日才开会,而且在此之前还有更多消费者物价通胀和就业数据出炉,影响美元指数的走势。

随着指标10年期美债收益率保持在3%以下,以及信贷和股票市场的改善,金融条件更加宽松,投资人愈发认为美联储可能需要更加激进地收紧条件,以应对不断上升的物价压力。

多伦多ForexLive的首席货币分析师Adam Button表示:“美国股市的每一次反弹都给了美联储更多加息的余地。”ING美洲区研究主管Padhraic Garvey指出:“金融条件又回到了4月份的水平,那是在美联储累计加息200个基点之前,让美联储几乎回到了原点。这种情况必须扭转。否则美联储别无选择,只能变得更强硬。”

投资者将仔细研究周四出炉的美联储7月会议纪要,以寻找9月可能加息幅度的任何新信号。据CME“美联储观察”:美联储到9月份加息50个基点的概率为59.5%,加息75个基点的概率为40.5%;到11月份累计加息75个基点的概率为30%,累计加息100个基点的概率为49.9%,累计加息125个基点的概率为20.1%

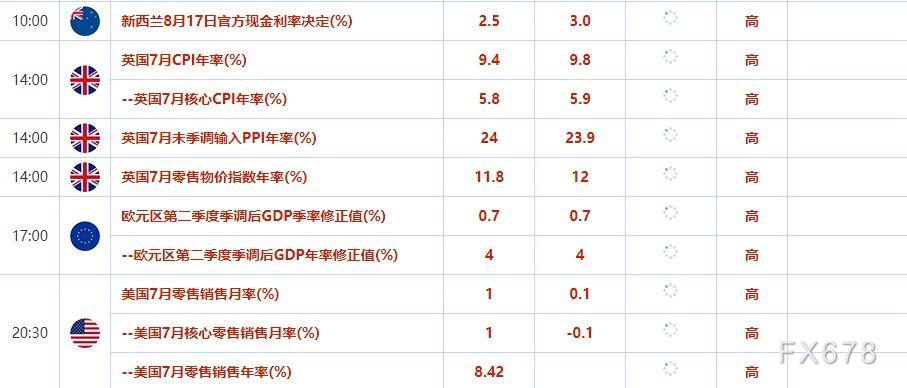

周三的美国零售销售数据也将对消费者的状况提供新的线索。预计该数据将显示,7月份的零售销售比6月份增长了0.1%。

8月16日17:00的数据显示,德国8月投资者信心小幅下降,因担心生活成本上升将打击民间消费后,欧元兑美元一度跌至1.0122,为8月3日以来最低,随后转跌为升,最后收涨0.12%,报1.0170。

在因俄罗斯入侵乌克兰而对其实施制裁后,欧洲正在与能源危机作斗争,欧元因此持续承压。

德国周二获得了主要天然气进口商的承诺,将从今年冬天开始保持两个浮动的液化天然气(LNG)终端的充分供应,以减少对俄罗斯燃料的依赖,因为俄罗斯警告说天价天然气可能再次跳涨。

周二美元兑日元收涨0.67%,报134.21。日元经常受到美国和日本指标国债收益率差异的影响,上周日元上扬,因预期美国通胀降温将意味着美联储收紧政策步伐不那么激进,因此美债收益率下降。

美银认为,美元兑日元或延续上涨。随着油价下跌和日本公司对外并购活动停滞,日本企业的日元供应量目前可能已经见顶。然而,投资者对美元的需求可能会延续,因美联储加息提振美元和日元利差及对冲成本。美元需求是今年美元兑日元走强的另一个因素。在上一个紧缩周期中,美联储于2018年底停止加息,美元兑日元下跌,日元走强。与此同时,在2008年全球金融危机之前的前一个周期中,美元兑日元上涨,而美联储在最后一次加息后将政策利率维持在5.25%长达14个月,其他主要发达国家央行也大幅加息美元日元134.280.05%

周二澳元兑美元从盘中稍早的下跌中反弹,最后收涨0.01%,报0.7022。

澳洲联储周二公布的8月政策会议记录显示,澳洲联储仍认为有必要进一步加息,以防止高通胀预期根深蒂固,但并没有预设路径,旨在让经济保持平稳发展。

受到对全球经济增长的担忧影响,周二纽元兑美元收跌0.30%,报0.6344。北京时间8月17日(周三)10:00,新西兰联储将公布利率决议和货币政策声明。市场预计细腻了新西兰联储这次将连续第四次加息50个基点,但这种预期似乎已经被市场所消化。

周二美元兑加元收跌0.47%,报1.2841。此前加拿大数据显示核心通胀压力仍然很高,市场提高了对加拿大央行下个月大幅加息的押注。

周三重点数据和大事前瞻

需要关注的大事件:8月17日(周三)10:00,新西兰联储公布利率决议和货币政策声明; 11:00,新西兰联储主席奥尔召开货币政策新闻发布会;21:30,美联储理事鲍曼就技术、创新和金融服务发表讲话。

8月18日(周四)02:00,美联储公布7月货币政策会议纪要。

机构观点汇总

1.澳新银行:纽元兑美元或将因新西兰联储鹰派加息获得支撑,但无法长期维持

①澳新银行经济学家预计新西兰联储的强硬政策将对纽元兑美元产生积极影响,但这种影响可能是短暂的。现在判断新西兰联储加息是否为影响该货币对的因素仍然为时过早,但在对全球经济增长担忧加重之际,市场可能正处于美元因避险需求而重新受到青睐的早期阶段;

②经济学家表示,仍认为纽元明天有可能因新西兰联储鹰派加息而走强,但还有很多其他影响因素,且加息对纽元的影响也可能是短暂的。预计纽元兑美元的支撑位为0.6060-0.6290,阻力位为0.6575-0.6660

2.大华银行:欧元兑美元面临跌破1.01风险,弱势已成定势或将持续

①大华银行表示,下行方面,强劲下行趋势表明欧元可能进一步走弱,但不太可能在8月早期低点1.0120下方持续下行。上行方面,突破1.0205(小阻力位在1.0185)将意味着目前弱势已成定势。昨日,我们强调了目前超买状态和走弱趋势表明欧元升至1.0400概率降低。然而,我们没有预料到会出现急剧的抛售,欧元跌破强支撑位1.0230后暴跌至1.0153,最后弱势收于1.0160;

②下行趋势迅速改善表明欧元可能进一步走弱至1.0120,最低至1.0095。总之只有突破1.0250(强阻力水平)才说明目前弱势不可能降至更低欧元美元1.01710%

3.汇丰银行:美元强势将持续,因美联储转鸽依然为时尚早

①市场对联邦公开市场委员会七月会议与消费者价格指数反应表明对美联储鸽派温和加息定价过于急切,为时尚早。汇丰银行经济学家认为美联储的紧缩政策和相关美元强势可能会持续下去,直到有更多证据表明美国核心通胀放缓;

②汇通网集团市场依旧低估了现行全球经济放缓的重要性。鉴于美元的“避风港”地位,这种放缓所带来的风险规避影响将继续支撑美元

4.德商银行:美国经济尚无明显放缓迹象,美元仍有需求

①德商银行称,美元应该会继续得到美联储积极加息周期的支持,因为目前还没有明显的经济放缓迹象。德商银行汇通网集团分析师You-Na Park-Hege在一份报告中称,美国可能在明年初陷入衰退,但距离美联储需要严重担忧经济状况的时刻仍有一段距离;

②对于美国经济将走弱到何种程度的不确定性也很大,因此现在将衰退反映到美元汇率中似乎还为时过早。德商银行预计定于周三公布的零售销售数据应该会证实美国经济目前依然强劲

5.西太平洋银行:纽元兑美元年底前将升至0.66

①我行预计,最近一段时间市场避险交易将让位于美元疲软,预计2023年美国消费和投资将大幅放缓,美元未来一年呈现下跌趋势。受美元疲软支撑,预计纽元兑美元NZD/USD将在年底前升至0.66,明年还会进一步上行;

②预计澳元兑纽元在2023年前保持在0.90附近,受澳大利亚经济增速放缓影响,向上突破空间不大纽元美元0.63450.02%

6.荷兰国际银行:要等到第四季度,澳元兑美元才有望向0.72-0.73区域反弹

①荷兰国际银行的经济学家认为,要等到第四季度,才能看到澳元兑美元对任何向0.72-0.73区域的反弹;

②虽然澳洲联储对于澳元可能暂时是一个相对中性的影响因素,但因全球风险环境可能出现新的不稳定因素,下行风险持续存在澳元美元0.7021-0.03%

7.德商银行:从投资者的角度来看,英镑没有吸引力

德商银行分析师称,由于英国央行可能过于谨慎,而新首相的当选可能令市场更加紧张,英镑料将继续承压。英国央行预计明年将出现衰退,对经济的担忧似乎阻止了英国央行实施真正积极的货币政策来对抗通胀。从投资者的角度来看,这会让英镑失去吸引力。而且只要英国外交大臣特拉斯仍然在选举中领先,英镑就可能继续面临贬值压力。

沪公网安备 31010702001056号

沪公网安备 31010702001056号