上周五英国政府公布的“增长计划”之后出现对英镑的抛售,在市场进入新一周之际几乎没有减弱的迹象。英镑兑美元周一一度大跌4.9%,跌至创下1971年以来的最低点1.0356,随后收窄跌幅,收跌1.46%,报1.0686。

当日英国新任财务大臣夸滕公布历史性减税措施,并宣布将通过1972年以来最大规模的发债来为此筹集资金。投资者担心英国的新经济计划将损害该国财政状况,猜测英国央行可能会采取紧急行动来阻止英镑下跌,但在英国央行行长贝利表示央行正关注市场表现,但没有发出任何立即行动的信号后,英镑再次暴跌。

加拿大丰业银行资本市场经济主管Derek Holt表示:“在特拉斯政府上周五不顾债市感受公布慷慨财政计划后,英国市场再次重挫,因为债券市场厌恶任何煽动通胀风险和增加发债的举措。”

City Index的高级金融市场分析师Fiona Cincotta说:“市场的反应表明,投资者已经对政府的做法失去了信心,造成了一定程度的波动,使英镑沦为与一些新兴市场货币为伍的境地。现在看来,英国央行很可能被迫在即将召开的11月会议上大幅加息,如果之前没有进行紧急干预的话。”

周一欧元兑美元也一度触及0.9553的20年新低,最后收跌0.82%,报0.9608。调查显示欧元区经济下行趋势加剧,欧元前景仍不乐观。

标普全球公司近日公布的一项调查显示,9月欧元区经济衰退加剧,商业状况连续第三个月恶化。欧元区9月综合采购经理人指数(PMI)初值为48.2,低于8月份的48.9,连续3个月低于50的荣枯线,也是20个月以来新低。这预示着欧元区整个第三季度经济持续下滑。

有经济学家表示,飙升的能源价格和不断上涨的生活成本不仅打击了需求,在某些情况下也限制了欧元区的制造业生产和服务业活动。

在英镑骤降和欧元创下20年新低的帮助下,美元指数创下了20年新高。美联储的加息预期成为提振美指的重要因素。

据CME“美联储观察”:美联储11月加息50个基点至3.50%-3.75%区间的概率为32.5%,加息75个基点的概率为67.5%,加息100个基点的概率为0%;到12月累计加息100个基点的概率为30.0%,累计加息125个基点的概率为64.9%,累计加息150个基点的概率为5.0%

周一美元兑日元收涨0.98%,报144.74。

日本当局重申,他们随时准备对投机性汇率走势作出回应,他们在上周进行了1998年以来首次干预,以支撑日元。日本此举虽然短暂遏制住了日元下跌走势,但分析认为,长期效果仍待观察。

有分析认为,日本政府与央行在日元汇率问题上“温差”明显,日本政府试图通过干预手段缓解日元颓势,但仍面临重重矛盾。

在欧美不断紧缩货币政策的背景下,日本央行维持现有宽松货币政策的决心在短期内并无变化的趋势,这为日本与欧美间利息差的进一步扩大创造了条件,只要日本央行继续维持现有货币政策不变,日元贬值的大势就难以扭转,政府下场干预汇率实际上是为央行货币政策“埋单”。

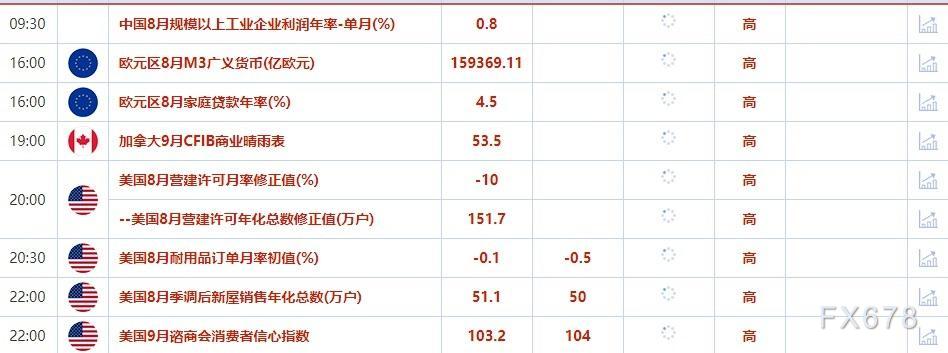

周二重点数据和大事前瞻

周二需要关注的大事件:芝加哥联储主席埃文斯发表讲话,欧洲央行副行长金多斯发表讲话,圣路易斯联储主席布拉德就美国经济与货币政策发表讲话。

机构观点汇总

1.野村现预计镑美将在11月底跌至平价

野村证券表示,预计英镑兑美元将在11月底前达到平价,然后继续下跌,并预计遭受重创的英镑将进一步承压,预计英镑兑美元将在年底前触及0.975,明年一季度触及0.95

2.Natwest Markets:镑美跌向平价的可能性在升高

①Natwest Markets的G10汇通网集团策略欧洲主管Paul Robson表示,目前英国的财政措施规模至少足够大,很难预测未来两年将出现严重衰退,但这至少有可能稳定市场情绪;

②他还指出:“然而,鉴于市场情绪变得如此悲观,我们的信心水平很低。因此,尽管英镑兑美元向平价靠拢仍是一种风险情况 ,而非基本情况,但出现这种情况的可能性正在上升”

3.牛津经济研究院:英镑可能创历史新低,全面爆发英镑危机可能性不大

①牛津经济研究院表示,英国政府宣布大幅减税后,英镑大幅贬值,尽管有可能创下历史新低,但全面爆发“英镑危机”的可能性不大;

②在英国政府宣布自1972年以来最大的减税计划后,该独立研究机构发出了这一呼吁,英国政府如此行动的目的是推动英国经济增长趋势达到2.5%

4.BCA Research:镑美下跌空间依然存在,我们在汇价跌至1.05处买入

①BCA Research首席汇通网集团策略师Chester Ntonifor称,随着新的减税财政方案的出台,英国国债收益率创下新高,英镑兑美元汇率也在下跌。这是因为更多的需求将压低英国的实际利率(经通胀调整后的收益率),如果不是伴随着生产率的提高;

②我们维持欧元兑英镑的多头交易。至于英镑兑美元,下行空间依然存在,但我们将汇价跌至1.05处选择买入

5.大摩:美元强势或导致危机,标普500还会跌13%

①摩根士丹利首席策略师Michael Wilson表示,美元近期的上涨正在为包括股票在内的风险资产制造一种“站不住脚的局面”,并且美元的这种强势曾在过去导致某种金融或经济危机。虽然很难预测这样的事件,但发生这种事件的条件已经具备;

他指的是2008年全球金融危机、2012年欧美主权债务危机和2000年科技股泡沫破裂;

②数据显示,今年以来,美元指数上涨了19%,而标普500指数下跌了近23%。标普500指数的“最终低点”将在今年晚些时候或明年初到达3000-3400点水平,按这一水平的中值计算意味着标普500指数仍有13%的下跌空间。

沪公网安备 31010702001056号

沪公网安备 31010702001056号