相对而言,短线走势变数增加,偏向震荡后选择进一步方向;黄金ETF持仓仍在下降,技术面信号仍略微偏向空头,后市略微偏向震荡下行。

OANDA的高级分析师Edward Moya说,“说到底,(黄金)的主要催化剂将是美联储的加息周期。”

周二(10月18日)的贴现率会议记录显示,明尼亚波利斯联储理事在美联储9月货币政策会议之前寻求将向商业银行提供紧急贷款的利率提高整整一个百分点。

本交易日需要留意美国9月营建许可和新屋开工数据、加拿大9月CPI数据、英国9月CPI数据,留意美联储公布经济状况褐皮书、美国总统拜登就能源安全和两党基础设施法案的讲话,留意地缘局势相关消息和英国财政政策的进一步消息。

基本面主要利多

【美国建筑商信心连续第10个月下滑】

美联储激进加息给房地产业带来了进一步打击,10月份美国房屋建筑商信心连续第10个月下滑,因为抵押贷款利率飙升和建筑材料供应瓶颈使许多美国消费者,特别是潜在的首次购房者买不起新房。

迄今为止,大举加息对房地产市场的影响最为显著。美国最受欢迎的住房贷款类型的利率接近7%,为自2006年以来的最高水平,自1月份以来,新房和二手房的销量下降了约25%。但到目前为止,几乎没有一致的硬数据显示美国经济中其他方面的需求下降到使通胀率从夏季达到的40年高点大幅回落所需的程度。

Jefferies的经济学家写道,“有限的闲置和持续强劲的需求将导致价格上涨,美联储不可能对此感到高兴,因为这表明他们比想象中的更落后于形势,他们今年收紧政策的举措都没有在使通胀回落到目标方面取得明显的进展”

加息已经破坏了房地产行业的活动,周三全美住宅建筑商协会(NAHB)的数据强化了这一点。

全美住宅建筑商协会(NAHB)/富国银行住房市场指数10月下跌8点至38。除了2020年春季在第一波新冠封锁期间的短暂暴跌外,这是自2012年8月以来的最低水平。数据高于50表明认为市场状况良好的建筑商数量超过了认为市场状况不佳的建筑商数量。经济学家之前预测该指数为43。

“这将是自2011年以来独栋住宅开工率第一年下降,”NAHB首席经济学家Robert Dietz在一份声明中表示,“鉴于美联储的行动导致利率持续升高的预期,随着楼市继续萎缩,预计2023年独栋住宅开工将进一步下降。”

Dietz说,“虽然一些分析师表示房地产市场现在更加‘平衡’,但事实是,随着利率上升和持续上涨的建筑成本继续让大量潜在买家无法承受,住房拥有率将在未来几个季度下降。”

【惠誉:美联储利率政策及通胀高企将拖累2023年消费支出】

评级机构惠誉周二表示,美国2023年料出现经济衰退,但预计就业市场及消费需求的强劲力道,将缓冲经济衰退影响。

惠誉表示,消费者支出将推动美国2022年下半年实质国内生产总值(GDP)小幅扩张,每季增幅约0.3%。

但惠誉指出,就业增长放缓、失业率上升、激进升息政策和通胀率续升料将对2023年的消费支出造成影响。

【年内再加息150基点的预期微降】

美国9月消费者物价涨幅高于预期,核心通胀压力继续升高,强化了美联储下个月第四度升息75个基点的预期。不过,周二市场对美联储12月进一步加息75个基点的预期略微有所下降。

据CME“美联储观察”:目前,美联储11月加息50个基点至3.50%-3.75%区间的概率为5.2%,加息75个基点的概率为94.8%;到12月累计加息100个基点的概率为1.8%,累计加息125个基点的概率为36.8%,累计加息150个基点的概率为61.3%,前一日市场预期到12月累计加息150个基点的概率为68%。

【英国部分保守党人要求工党帮助罢免首相特拉斯】

据周二英国每日电讯报,部分英国保守党议员一直在请求工党议员帮助他们推翻首相特拉斯的领导。保守党后座议员对首相的领导力越来越失望,但考虑到她在不信任投票中享有一年的豁免权,目前缺乏任何机制来罢免她。

一名工党议员表示,有保守党议员对他们说,“这完全是一场噩梦,没有出路。”

工党可以在下议院提出不信任投票,希望保守党议员准备投票反对政府。工党领袖凯尔·斯塔莫周二称,一些保守党议员认为,将政府换成工党可能是一个好主意。保守党议员必须做出决定,是“把他们的党放在第一位还是把他们的国家放在第一位”。

【调查显示英国企业信心急剧下降,创新冠封锁期之外的最差表现】

周三的调查显示,英国企业信心急剧下降,受到了成本上升和经济动荡的双重伤害。

英国小企业联合会(FSB)表示,其最新的小企业信心指数从负24.7降至负35.9,这是除新冠疫情封锁时期之外的最差表现。 该调查在9月20日至10月4日进行,涵盖了自首相特拉斯9月23日公布的经济计划引发英国资产历史性下挫以来的大部分时间。

英国招聘与就业联合会(REC)涵盖7月至9月底的另一份报告也显示,企业对经济、招聘和投资的信心急剧下降。这些调查凸显出经济衰退的威胁,以及新任财政大臣亨特在扭转英国经济方面面临的艰巨任务。

FSB说,68%的小企业在过去一年中提高了薪资,薪资平均增长4.5%。

人力资源数据公司XpertHR的另一项调查显示,在截至9月的三个月中,企业的薪资涨幅中值为4%,连续第六个月保持不变。然而,企业表示,预计在未来一年内会提高薪资涨幅,2023年8月的涨幅中值将达到5%。

【俄军指挥官承认在乌克兰的局势“紧张”,平民继续撤出赫尔松】

驻乌克兰的俄罗斯部队新任指挥官罕见地承认,乌克兰为夺回莫斯科在几周前声称吞并的南部和东部地区而发动的攻势给俄军带来压力。

俄罗斯对乌克兰局势感到担忧的另一个迹象是,克里姆林宫任命的乌南战略要地赫尔松州州长周二宣布,第聂伯河沿岸四个城镇的平民“有组织地逐步撤离”。

在过去几周里,在赫尔松的俄罗斯军队已被击退了20-30公里,并有可能被压制在第聂伯河西岸。

本月被任命负责这次特别军事行动的俄罗斯空军将军Sergei Surovikin表示:“‘特别军事行动’地区的局势可以说是紧张的。”

关于赫尔松,Surovikin说,“这一地区的情况很困难。敌人正在蓄意打击赫尔松的基础设施和居民楼。”

乌克兰和俄罗斯都否认以平民为目标,尽管基辅指责俄罗斯军队犯有战争罪

在首都基辅的北部,俄罗斯向基础设施发射了更多导弹,乌克兰和西方称之为恐吓平民的行动。

乌克兰总统泽连斯基说,在过去一周里,俄罗斯摧毁了乌克兰几乎三分之一的发电站。他在周二说,俄罗斯在过去24小时内袭击了10多个地区,他还敦促乌克兰人在晚间减少用电。

导弹袭击了基辅和其他地方的发电站,导致停电和供水中断。

【无视西方抗议,伊朗同意向俄罗斯出售导弹和更多无人机】

两名伊朗高级官员和两名伊朗外交官周二表示,伊朗已承诺向俄罗斯提供地对地导弹以及更多无人机,此举可能会激怒美国和其他西方大国。

10月6日,伊朗第一副总统Mohammad Mokhber、伊朗革命卫队的两名高级官员和最高国家安全委员会的一名官员访问莫斯科,与俄罗斯就武器交付进行了会谈,双方达成了一项协议。

“俄罗斯要求提供更多无人机和精度更高的伊朗弹道导弹,特别是Fateh和Zolfaghar导弹,”其中一名伊朗外交官说,他参加了此次行程的简报会。

一位了解情况的西方官员证实了这一点,他说伊朗和俄罗斯之间达成了一项协议,提供地对地短程弹道导弹,包括Zolfaghar。

这位伊朗外交官否认了西方官员的说法,即这类武器出售违反了联合国安理会2015年的一项决议。

这位外交官说,“它们被用在哪里不是卖家的问题。我们并不像西方国家那样在乌克兰危机中站队。我们希望通过外交手段结束这场危机,”

在与乌克兰的战争中,除了无人机之外,伊朗导弹的出现将加剧伊朗与美国和其他西方大国之间的紧张关系。

当被问及伊朗向俄罗斯出售地对地导弹的问题时,一位美国高级军事官员说,“我目前无法提供任何有关这一点是否准确的信息。”

其中一名伊朗安全官员说,“他们(俄罗斯人)想购买我们的数百枚导弹,甚至是中程导弹,但我们告诉他们,我们可以很快付运几百枚他们要求的Zolfaghar和Fateh 110短程地对地导弹,我不能告诉你确切的时间,但很快,非常快,这些将分两到三批付运。”

另一位伊朗外交官说,莫斯科特别要求提供地对地短程Fateh 110和Zolfaghar导弹,而且这批货物将在最多10天内交付。

基本面主要利空

【美国9月工业生产稳步增长】

美国9月工业生产增长,受耐用品和非耐用品产量增长带动,这表明尽管美联储努力通过加息来抑制需求,降低通胀,但制造业仍在稳步增长。

美联储周二表示,9月制造业产出增长了0.4%,与8月份上修后的0.4%增幅保持一致。经济学家之前预测制造业产出将增长0.2%。产出较上年同期增长4.7%。

9月工业生产较前月增长0.4%,8月为下滑0.1%。经济学家之前预计增长0.1%。产能利用率9月上升至80.3%,8月上修至80.1%。

这些数字延续了近期“硬数据”的模式,如政府发布的工厂订单和工业生产等报告,比采购经理人调查等“软数据”要强劲。

自3月以来,美联储已将其政策利率目标区间从近零水准提高到3.00%-3.25%,现在预计联邦基金利率目标区间年底将在4.5%左右,通胀尚未出现实质性缓解的迹象。

【卡什卡利:美联储可能需要将政策利率推升至4.75%以上】

美国明尼亚波利斯联储主席卡什卡利周二表示,如果基本通胀率不停止上升,美联储可能需要将其指标政策利率推到4.75%以上。

卡什卡利在明尼亚波利斯举行的一场讨论会上说:“我已经公开说过,我认为利率很容易在明年初来到4%-5%区间中段。”

“但如果我们没有看到基本通胀或核心通胀受控的进展,我不明白为什么要支持利率停在4.5%、4.75%或类似水平。我们需要看到在控制核心通胀和服务业通胀方面的切实进展,而现在还没有。”

根据上个月公布的预测和此后公开发表的评论,大多数美联储决策者预计到明年初需要将政策利率从现在的3%-3.25%提高到4.5%-5%。

卡什卡利的讲话表明,他准备走得更远。因为到目前为止,核心通胀还没有显示出“见顶”的迹象。

“我提供的这个数字是以基本通胀率趋于平缓为前提预估出来的,”卡什卡利说。“如果这没有发生,那么我看不到停止加息的理由。”

【欧洲央行管委马赫卢夫:欧元区可能面临经济衰退,但升息是必要的】

欧洲央行管委马赫卢夫周二表示,欧元区经济可能将迎来衰退,但升息仍是绝对必要的,因为持续的高通胀正在损害经济和稳定。

马赫卢夫在塞浦路斯表示,欧元区正面临高通胀叠加低经济增长的艰难局面,包括可能落入狭义的经济衰退。

“历史告诉我们,如果我们推迟行动,这些问题只会加剧,升息是绝对必要的,因为持续的通胀正在损害宏观经济稳定。”

【调查:欧洲央行10月会议料再有大动作,加息75个基点遏制通胀】

路透调查显示,欧洲央行料将在10月27日的会议上再次大幅提高存款和再融资利率75个基点,以遏制目前已达目标水平五倍的通胀率。

与世界大部分地区一样,欧元区通胀率因能源价格飙升而冲高,同时仍在从新冠疫情时期的冲击中逐渐恢复的供应链却受到俄乌战争的进一步打击。

欧洲央行将通胀目标定为2.0%,但9月通胀率却高达10.0%。调查发现,本季度平均通胀率将达到9.6%的峰值,高于上个月的预期,然后逐渐下降,但要到2024年底才能回到目标水准。

澳新银行的Brian Martin表示,“通胀率太高了。需要快速加息。不过欧洲央行也需要持续关注债券利差,因此升息幅度似乎不太可能超过75个基点”。

价格压力大多来自能源成本。由于俄乌冲突仍看不到尽头,34名受访者中有22人表示,欧元区的生活成本将恶化或明显恶化。只有12人表示会有所改善。

Intesa Sanpaolo的Luca Mezzomo表示,“能源危机对家庭的最严重影响将在今年第四季和明年第一季出现,届时天然气需求会出现季节性增长。”

受访者预计,在即将到来的冬季,欧洲央行将更积极地收紧政策。

路透在10月12日至18日访问的60多名经济学家中,绝大多数受访者预期,欧洲央行下周四将把存款利率调升至1.50%,再融资利率升至2.00%。

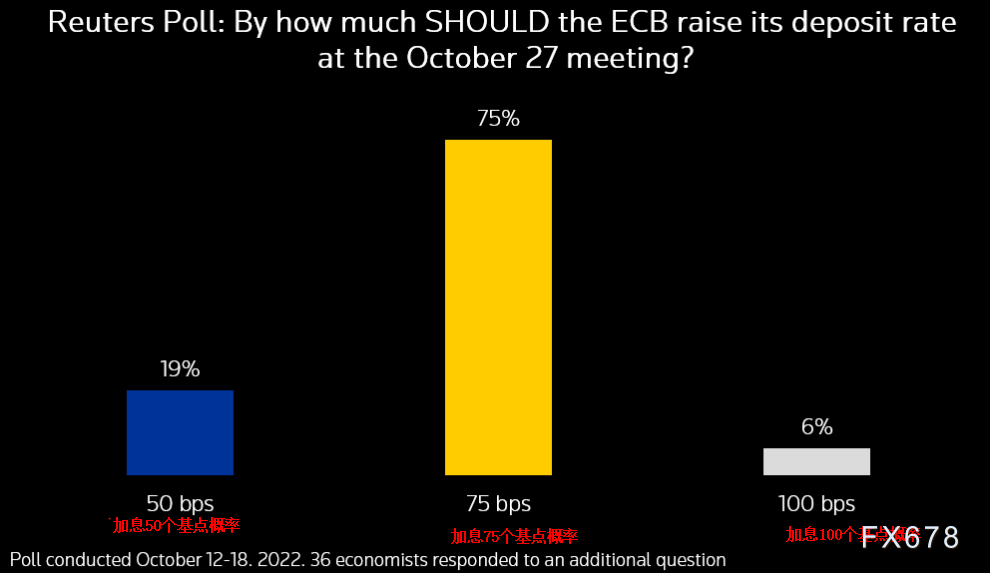

回答了一个附加问题的受访者中,有四分之三(36人中的27人)表示,欧洲央行应将存款利率上调75个基点,两人表示应该提高100个基点。只有七人建议升息50个基点。

图表:受访者对欧洲央行10月27日会议升息幅度的看法

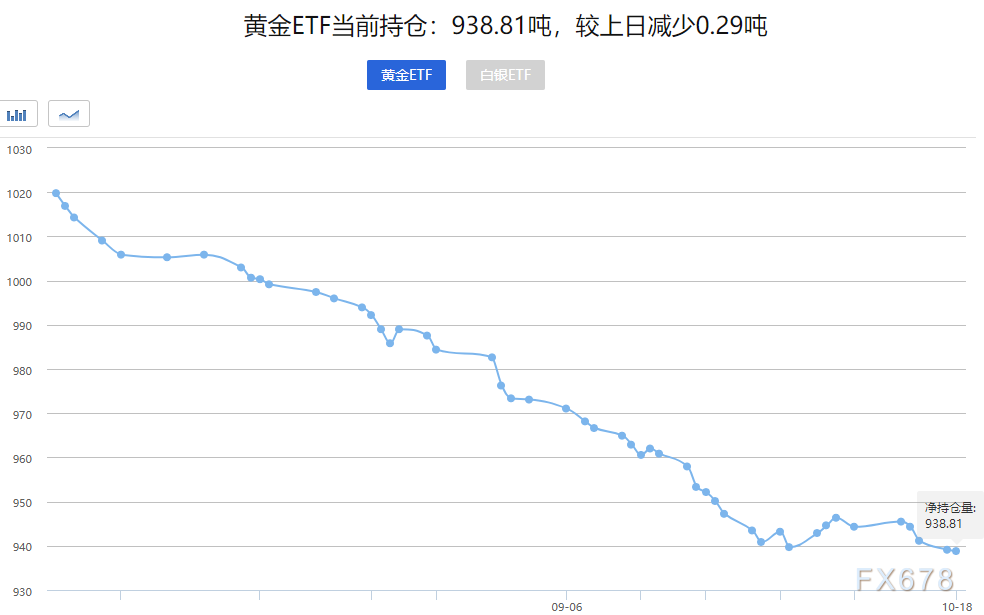

【黄金ETF持仓持续下降】

10月19日黄金ETFs数据显示,截止10月18日全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量938.81吨,为2020年3月底以来新低,较上一交易日减少0.29吨,为连续第四个交易日下降。

【美国股市连续第二天收高,高盛和洛克希德马丁的业绩带来提振】

美国股市周二连续第二天收高,因为高盛和洛克希德-马丁公司的稳健季度业绩减轻了对本盈利季业绩疲软的担忧。

高盛股价上涨2.33%,此前报告的季度利润降幅小于预期,因为净利息收入的增长缓解了投资银行业务放缓带来的打击。

这家正在将其业务重组为三个部门的投资银行基本上以向好的基调为主要金融公司的季报画上了句号,尽管一些银行因预计未来经济将陷入困境而提高了贷款损失准备金。

武器制造商洛克希德马丁(Lockheed Martin)大涨8.69%,此前该公司公布的季度收入强于预期,并维持其2022年的收入预测。该股大涨帮助提升了标普工业股指数,使其成为11个主要板块中表现最好的一个板块。

路孚特数据显示,分析师现在预计标普500指数成分股公司的季度盈利比去年同期增长仅2.8%,远低于7月初预期的11.1%的增长率。

截止收盘。道琼斯工业指数上涨337.98点,或1.12%,至30523.8点;标普500指数上涨42.03点,或1.14%,至3719.98点;纳斯达克指数上涨96.60点,或0.9%,至10772.40点。

【分析师仍看涨美元后市】

美元兑一篮子货币周二震荡运行,摆脱了上一交易日的一些疲软态势,目前交投于112关口附近,虽然全球金融市场风险偏好恢复使其涨幅受到限制,但目前仍守在布林线中轨上方,分析师仍倾向于看涨后市。

支付公司Caxton在伦敦的市场情报主管Michael Brown说,“周一的风险氛围看起来会持续到周二,缺乏重大新闻,再加上英国财政稳定的一些迹象,似乎是罪魁祸首。”

英国新任财政大臣亨特周一推翻了首相特拉斯的经济计划,该计划在最近几周削弱了投资者对英国的信心。

对政策大逆转的欣慰促使风险资产反弹,包括美国股市。英国财政大臣决定推翻政府的大部分“迷你预算”,促使投资者重新评估英国的利率前景,英镑涨势有所放缓,周二下跌了0.3%。

Caxton的Brown说,“由于美联储仍然是G10国家中最鹰派的央行之一,而且前景的下行风险继续加剧...。我仍然看好美元的中期走势。”

整体来看,金价短线振幅有所收窄,但后市下行风险依然较大,需要密切关注美元和美债收益率的走势,如果美元重拾涨势,则金价可能进一步下探;短线技术面也偏向空头,继续关注1640关口附近支撑,若下破该支撑,金价可能会进一步跌向布林线下轨1619.10附近,甚至是1600关口附近。但如果美元指数进一步回调,则有望给金价短线反弹提供一些机会,上方关注布林线中轨1670关口附近阻力。

北京时间10:22,现货黄金现报1651.39美元/盎司。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号