鲍威尔周三(11月30日)在华盛顿布鲁金斯学会说,“我们认为,在这个时候放慢速度是平衡风险的一个好办法”。

FOREX.COM驻纽约的高级市场分析师Joe Perry说,“他基本上是在告诉市场,他们正在放缓,”“我认为这给了股市起飞和美元转跌的许可证。”

不过,鲍威尔仍告诫说,对抗通胀的斗争远未结束,一些关键问题仍未得到解答,包括最终需要将利率升到多高,以及需将利率保持在限制性水平多久。

联邦基金利率期货交易员现在预计联邦基金利率在明年5月份达到峰值4.95%,而周三早些时候市场认为将在明年6月份达到峰值5.06%。预计美联储在12月13-14日开会时将再加息50个基点。

美元指数从9月28日触及的114.78的20年高点后持续回落,投资者期待美联储在明年初达到利率峰值,因预计通胀压力会减弱,对经济下滑的担忧也在增加。

美元指数11月累计下跌5.01%,为2010年9月以来的最大月线跌幅。

美元兑日元周三下跌了0.51%,至137.25日元,11月美元兑日元将下跌7.14%,为1998年12月以来最差月度表现。

欧元兑美元周三上涨0.75%,至1.0405美元。11月累计上涨5.34%,为2010年9月以来最大月度涨幅。

周三早些时候,在ADP全国就业报告显示美国11月民间就业岗位的增长远低于预期之后,美元下跌,这表明在高利率下对劳动力的需求正在冷却。其他数据也显示,美国10月份的职位空缺下降。

道明证券高级汇通网集团策略师Mazen Issa说:“数据有可能达到了一个转折点,市场对此表示庆祝,因为它加强了这种预期,即美联储不仅在放缓,而且就还有多少紧缩措施而言,也许收益率正接近一个有限的跑道。”

另一份报告在一定程度上抵消了负面的就业数据,该报告显示,美国经济在第三季度的反弹程度比最初预计的更强劲,国内生产总值(GDP)环比增长年率为2.9%。

同时,周三的一份美联储报告显示,从10月中旬到11月下旬,美国经济活动基本持平或仅有小幅增长,美国企业对经济力道、通胀和劳动力需求方面意见不一。

周三的一项欧洲调查显示,欧元区11月通胀率的下降幅度远远超过预期,这提高了人们对物价增长现在已经过了高峰期的希望,即便不能令欧洲央行下个月放缓加息板上钉钉,也增加了这样做的理由。

澳元也因希望亚洲大国将放松严格的新冠封控措施而跳升,这些限制引起了对全球增长的担忧。

澳元兑美元周三上涨1.48%,收报0.6786美元,周四亚市盘初最高达到0.6813美元,为9月13日以来最高。澳元11月份累计上涨6.1%,为2016年3月以来最大涨幅。

纽元兑美元跟随澳元涨势,周三收报0.6294,涨幅约1.52%,周四亚市盘初最高触及0.6316,为8月18日以来新高;11月份累计上涨8.29%,为2009年5月份以来最大单月涨幅。

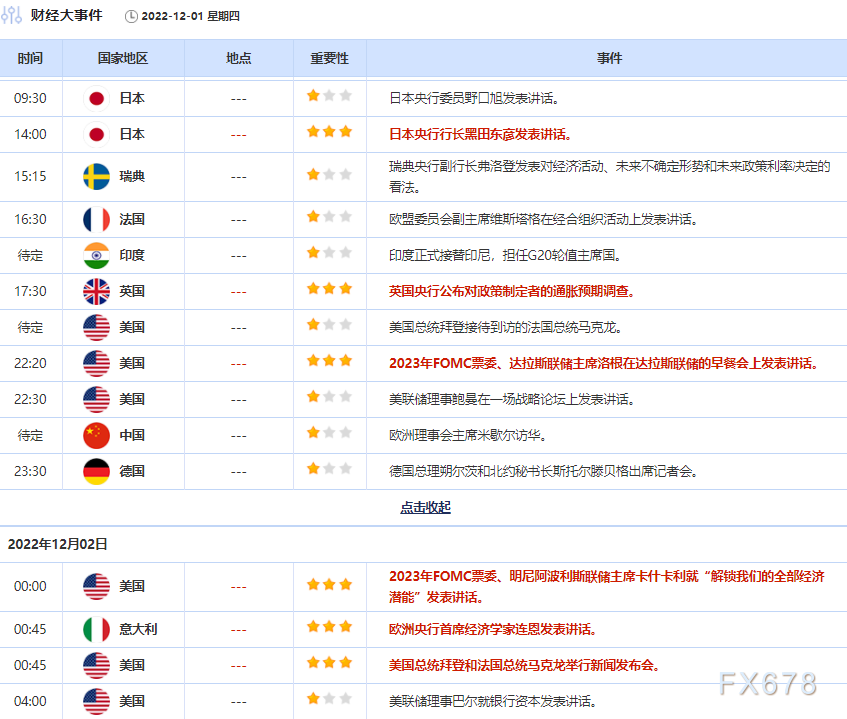

周四重要经济数据和事件

机构观点

三菱日联美国利率主管George Goncalves分析师:市场“喜欢鲍威尔这次讲话”,他们原本预计他将维持本月会议上的鹰派基调,但是他没有让自己变得更鹰。

【瑞穗:料美联储12月加息50个基点 终端利率超5%】

市场对美国通胀的疑虑挥之不去。虽然我们预计在2023年,10年期美债收益率将震荡走低,我行则倾向于在短期内做空美债。美国收益率曲线变陡是下一个需要抓住的重大宏观交易,行情有望持续至明年。投资者仍然需要为更多令人意外的数据做好对冲。美联储可以抱着软着陆的希望,但也只能是这样。我们认为,无论是软着陆还是硬着陆,快速逆转加息的可能性都不大。市场交易量将保持高位,尽管未面临灾难性情景。我们同意美联储在12月加息50个基点的市场定价,但预计2月将再加息50个基点,随后两次加息25个基点,推动联邦基金利率超过5%。

【凯投宏观:欧元区整体通胀见顶未能阻止欧洲央行加息】

凯投宏观首席欧洲经济学家Andrew Kenningham在一份报告中表示,欧元区整体通胀目前可能已过峰值。11月的总体通胀率从10月的10.6%降至10.0%,这是自2021年6月以来的首次下降,降幅大于最初预期,因为凯投宏观此前预测通胀率为10.6%。不过,凯投宏观的数据显示,11月核心通胀仍维持在5.0%不变,明年将远高于2%。考虑到高企的核心通胀,欧洲央行似乎肯定会在12月加息至少50个基点,并有合理可能再加息75个基点。

【DWS Group:欧洲央行料将在未来几个月进一步累计加息150个基点】

德意志银行旗下资产管理子公司DWS Group经济学家Ulrike Kastens在一份报告中说,欧元区11月份通胀有所下降,但由于食品价格继续攀升,通胀预期似乎更高,因此目前通胀压力还不太可能出现真正的缓解。总体通胀率应该会在明年初前后见顶,但欧洲央行的重点届时可能会从总体通胀率转向核心通胀率。由于工资上涨、劳动力市场短缺和成本引发的价格上涨,这一不包括波动较大的食品和能源类别的通胀率预计将远高于2%的目标。DWS预计,欧洲央行将在未来几个月进一步累计加息150个基点。

【法国资产管理公司Carmignac:美联储需要引发经济衰退来降低通胀】

Carmignac首席经济学家Raphael Gallardo在一次网络研讨会上表示,美联储将需要将利率提高到足以引发经济衰退的水平,以降低通胀。美国的通胀不仅是由能源价格高企造成的,也是由强劲的劳动力市场和稳固的消费需求造成的。消费具有弹性和火热的劳动力市场将迫使美联储收紧货币政策,直到确保具有拉低通胀的一种隐性动力。由于实际工资增长“过高”,失业率需要对应更高才行。如果股市的金融环境过于宽松,美联储可能会被迫将终端利率提高到超过债券市场目前定价的水平。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号