尽管目前俄乌地缘局势仍吸引一些避险买盘和逢低买盘,但调查显示,近七成分析师倾向于看空黄金后市。技术面来看,金价短线接近单边下跌行情,收复10日均线1831.52前,后市偏向进一步试探1800整数关口附近支撑,甚至是100日均线1791.04附近支撑,200日均线支撑目前在1775.95附近。

本交易日将出炉美国1月耐用品订单月率,市场预期环比下降1%,略微偏向利多金价。此外,美联储理事杰斐逊就通胀和美联储的双重使命发表讲话,偏向鹰派的可能性较大,偏向利空金价。

本周还将出炉美国供应管理协会(ISM)制造业和非制造业PMI,市场关注度比较高,OANDA高级市场分析师Edward Moya表示,“制造业活动有望回升......你们可能会得到经济没有减弱的进一步证据,这在理论上应该会加剧通胀担忧”。

1月美国消费者支出创近两年最大增幅,通胀加速

在薪资收入跃升的情况下,美国1月消费者支出创下近两年来最大增幅,同时通胀加速,这加剧了金融市场对美联储可能在夏季继续加息的担忧。

商务部上周五公布的报告是最新的迹象,表明经济远远没有达到令人恐惧的衰退。且本月稍早的数据显示,1月就业增长强劲,失业率为逾53年以来最低。

“显然,紧缩的货币政策还没有完全影响到消费者,表明美联储在减缓总需求方面还有更多工作要做,”LPL Financial首席经济学家Jeffrey Roach表示。“这份报告几乎保证了美联储将继续其加息行动,持续时间比几周前市场预期的要长得多。”

占美国经济活动三分之二以上的消费者支出在1月猛增1.8%,这是2021年3月以来的最大增幅。12月数据修正至下降0.1%,前值为下降0.2%。接受路透访查的经济学家此前预测,1月支出将反弹1.3%。

经通胀调整后,消费者支出增长1.1%,也是2021年3月以来的最大增幅。这一实际消费支出在11月和12月均有所下降。

整体支出大增之际,工资和薪金跃升0.9%。超过6,500万社会保障受益人的生活费调整8.7%,为1981年以来的最大增幅,盖过了政府社会福利的下降。这也反映出儿童税收抵免政策到期日延长。

年初的数据难以消除季节性波动也可能令支出读数更高。一些经济学家预计2月将有所回调。

美国商务部随后公布的一份报告显示,1月新屋销售猛增7.2%。所有这些数据促使高盛将对第一季度国内生产总值(GDP)环比增长年率的估计提高0.4个百分点,至1.8%。第四季经济增速为2.7%。

个人消费支出(PCE)物价指数在1月上涨0.6%,为2022年6月以来的最大涨幅,12月上涨0.2%。在截至1月的12个月中,PCE物价指数急升5.4%,12月为上涨5.3%。

扣除波动较大的食品和能源,核心PCE物价指数环比上涨0.6%,为2022年8月以来最大涨幅,12月涨幅为0.4%。核心PCE物价指数在1月同比攀升4.7%,12月为上涨4.6%。

美联储在制定货币政策时追踪PCE物价指数。根据经济学家的计算,决策者密切关注的扣除住房的核心服务价格在12月攀升0.4%后,1月上涨0.6%。

通胀攀升反映出2月公布的年度修订中将消费者和生产者物价上调。企业也在年初涨价。最新的高读数让经济学家们预计,通胀放缓的道路将缓慢且坎坷。密西根大学周五公布的一项调查显示,消费者近期通胀预期在2月有所上升。

联邦基金利率期货合约的隐含收益率上周五上涨,因为交易员加强了对6月之前至少再加息三次的预期,这将把美联储指标利率区间从目前的4.50%-4.75%推升至5.25%-5.50%。

目前利率期货价格也显示,指标利率达到更高峰值的可能性约为40%,高于PCE数据发布前的30%左右。交易员在很大程度上取消了对美联储在年底前降息的一致押注,预计年底时指标利率在5.26%。

总而言之,这些经济数据可能会令人质疑美联储主席鲍威尔本月的评估,即“通胀率回落进程”已经开始。这一评估似乎证明了,美联储在1月31日至2月1日的政策会议上决定采取25个基点的较小加息幅度是合理的。

Cetera投资管理公司的首席投资官Gene Goldman说,“如果美联储上次会议时发布了这个数据,他们可能就会提高50个(基点),新闻发布会的基调也会有很大不同,”

Goldman表示,他预计美联储将于3月公布的下一轮预测将暗示,利率将升至更高水平,并且在那里停留更长时间。

“看起来美联储将不得不更加激进,”法国巴黎银行(BNP Paribas)的经济学家Yelena Shulyatyeva说。“在我们看来,他们可能会做过头,这最终会导致经济衰退;问题更像是何时会出现经济衰退,而非是否会出现。”

美联储梅斯特称通胀高烧不退为进一步加息提供了理据

克利夫兰联储主席梅斯特上周五表示,她对最新一轮强劲的美国通胀数据并不感到惊讶,她认为这再次提醒,美联储仍然需要进一步加息,以降低推高物价的压力。

梅斯特在芝加哥大学布斯商学院于纽约举行的一个会议间隙表示:“政府的通胀报告再次表明,通胀和价格压力的推动因素仍然存在。美联储将需要作出更多努力,以使通胀走上持续向着2%目标回落的路径。我们需要看到所有这些价格回落,而目前还没有看到这种情况持续”。

她在采访中表示,她仍然不愿意对将在下一次会议上呼吁的内容作出预测。

她表示:“我仍然认为,在一次会议上对50还是25个基点的关注,有点忽略了大局,那就是,经济中存在通胀压力,通胀水平仍然过高,需要在货币政策方面采取更多措施来降低通胀。”

梅斯特重申,相对于她的同僚们,她已经预计到通胀改善会比较缓慢,她称她对经济和前景的看法与12月时相比没有什么变化,那是美联储决策者最近一次对关键经济指标和利率前景给出正式预测。

她表示,在定于3月21-22日举行的下一次联邦公开市场委员会(FOMC)会议上辩论加息幅度之前,还要将更多数据和来自当地企业的汇报信息纳入考量。

她重申,她仍认为联邦基金利率需要达到5%以上并保持在这一水平,以降低通胀。目前的利率区间为4.5%-4.75%。

美联储理事杰斐逊:美联储正在及时且有力地应对通胀

美联储理事杰斐逊上周五表示,美联储正在“迅速且有力地”应对通胀问题,以保持其公信力以及公众对通胀将回到2%目标的预期。

“经济模型是重要的工具,但当历史经验不能解释当前的情况时,在使用时需要仔细解读和判断,”杰弗逊在为芝加哥大学布斯商学院在纽约市举办的会议准备的讲话中称,“合理的决策需要用更多分析工具来补充其发现,包括仔细审查实时数据。”

杰弗逊表示,决策者应该预料到,让通胀降温可能会付出高昂的代价,这一观点是“有道理的”。

他没有给出任何有关预计利率需要达到多高,或者美联储需要将该利率保持多长时间的暗示。

波士顿联储主席柯林斯:需要继续加息以遏制“过高的”通胀

美国波士顿联储主席柯林斯上周五表示,需要继续加息以抑制美国的高通胀。

柯林斯在芝加哥大学布斯商学院会议上表示:“我预计将进一步加息,以达到足够限制性的水平,然后在那种水平保持一段时间,也许会保持更长时间。”

柯林斯称,“通胀仍然过高,最近的数据--包括几个强劲的劳动力市场指标,以及高于预期的零售销售和生产者物价通胀--都强化了我的观点,即我们有更多工作要做,才能推动通胀下降到2%的目标。”

柯林斯表示,她对美联储能够在不造成 “重大衰退”的情况下降低通胀感到“乐观”,并补充称,她“很清楚有许多风险和不确定性,包括自我实现的企业和消费者信心下降的风险”。

美国债两年期国债收益率触及三个半月最高,因消费者支出和通胀均加速

美国两年期国债收益率上周五触及三个半月最高,此前数据显示,在收入强劲增长的情况下,美国消费者支出在1月大幅反弹,同时通胀加速。

该数据提升了人们的预期,即美联储的利率峰值将高于之前的预测,并将把利率保持在限制性区域,以抗击持续的价格压力。

道明证券全球利率策略主管Priya Misra表示:“数据增加了美联储继续行动的压力。他们显然有一些工作要做,以推动经济放缓并使通胀回到2%。”

对美联储政策高度敏感的两年期国债收益率一度高见4.840%,为11月4日以来最高。10年期国债收益率触及3.978%,追平周四触及的11月10日以来最高。

美联储预计将在3月21-22日的会议上加息25个基点,不过一些分析师认为,如果通胀保持高位且增长保持强劲,也有可能加息50个基点。

Insight Investment北美核心固定收益主管Brendan Murphy称:“这对市场来说将是个问题。坦率地说,如果他们重新加快步伐至50个基点,将吓坏市场。我认为将加息25个基点,但有可能在更长时间内保持高利率。”

美元指数演绎“王者归来”

美元上周五指数继续冲高,一度创近七周新高至105.32,高于预期的PCE数据帮助美元上周兑许多主要货币攀升。美元指数上周五收盘上涨0.6%,报105.20,周线上涨1.33%,录得9月底以来的最大涨幅。

美国银行驻伦敦G10汇通网集团策略全球主管Athanasios Vamvakidis表示,“强劲的美国数据在2月份完全扭转了市场。好消息变成了坏消息,利率资产和股票遭到抛售,美元上涨。美国经济似乎正在重新加速,迫使美联储进一步加息,而市场原本希望美联储尽早转向。”

“所有G10经济体的失业率都保持在历史低位,而且在货币政策收紧期间,尚未出现任何一个经济体失业率上升的情况,”Vamvakidis补充称。“当好消息和坏消息都是坏消息时,市场的现实检查将完成,当通胀高企且具有粘性,而美联储承诺将其降低时,应该就是这样。”

周一亚市,美元指数小幅回落,目前交投于105.10附近,技术面来看,在失守5日均线104.74前,后市偏向多头。

欧盟通过新制裁措施并发誓将加强对俄罗斯的施压,美国亦加大制裁力度

欧盟上周六通过了对俄罗斯的第十套制裁方案,发誓要加大对莫斯科的压力,“直到乌克兰获得解放”。

欧盟外交及安全政策高级代表博雷利警告说,欧盟将继续对莫斯科实施更多制裁。博雷利表示,最新的制裁措施涉及银行部门、莫斯科获得的军民两用技术以及先进技术。

美国向基辅提供20亿美元的武器装备,并对俄罗斯实施新的制裁,旨在削弱莫斯科进行战争的能力。新的制裁措施包括对俄罗斯军队成员实施签证限制,冻结俄总统普京盟友的资产,实际上禁止从俄罗斯进口铝,遏制俄罗斯银行和武器制造活动,并将该国第二大移动电话公司Megafon列入贸易黑名单。俄罗斯驻美国大使安东诺夫说,制裁不会产生任何影响。

后市前瞻

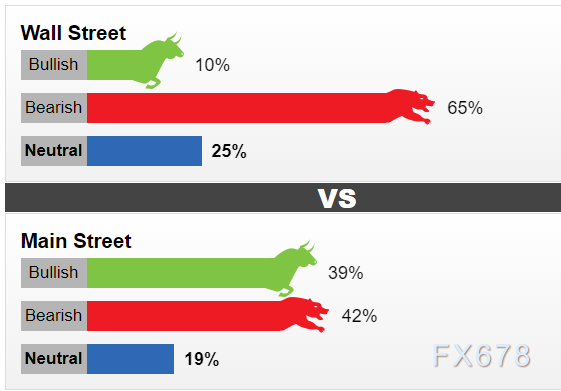

20位华尔街分析师参加了Kitco News黄金调查。在参与者中,有13位分析师(占65%)看空黄金的近期前景。与此同时,有两位分析师(占10%)看好未来一周黄金的走势,另外5位分析师(占25%)认为黄金将横盘震荡。

与此同时,网上投票共有596人参加。其中230名受访者(39%)预计未来一周金价将上涨。另有253人(42%)认为金价会下跌,113人(19%)在短期内持中性态度。

分析师们表示,通胀持续走高,正推动市场预期美联储将维持激进的“更长时间内保持在更高利率水平”货币政策。美国联邦基金利率的持续变化将短期债券收益率推至多年高位,并为美元创造了新的动能。

Forexlive.com汇通网集团策略主管Adam Button说,美联储今年将利率提高至6%的可能性越来越大。他指出,这可能会在短期内打压黄金。

Blue Line Futures市场策略主管Phillip Streible表示,他还预计,如果利率进一步上升,最终将导致大幅降息。但他补充称,短期内黄金缺乏创造看涨动能的短期催化剂。

OANDA高级市场分析师Edward Moya在接受采访时表示,“利率将有多高方面有一个重大重置。人们现在认为超过6%。这足够让黄金崩溃,如果金价进一步向1800美元逼近,金价走势可能“恶化”并再跌去50美元。”

MarketGauge交易教育和研究主管Michele Schneider则表示,她看好黄金,通胀和地缘政治不确定性是帮助金价在关键技术位保持支撑的利好因素。“黄金正在测试看涨周期的低点,有很多基本面原因支撑价格,比如糖期货上涨和重大的地缘政治逆风。”

北京时间10:04,现货黄金现报1813.10美元/盎司。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号