北京时间20:21,现货黄金下行0.07%至1835.10美元/盎司;COMEX期金主力合约下跌0.22%至1841.3美元/盎司;美元指数上涨0.33%至104.736。

周三(3月1日)公布的数据显示,尽管美国2月ISM制造业PMI连续第四个月收缩,但已经从此前录得的逾2年半低点回升,有迹象表明工厂活动开始企稳。而原材料价格上涨迫使工厂提价,通胀可能会在一段时间内保持高位。

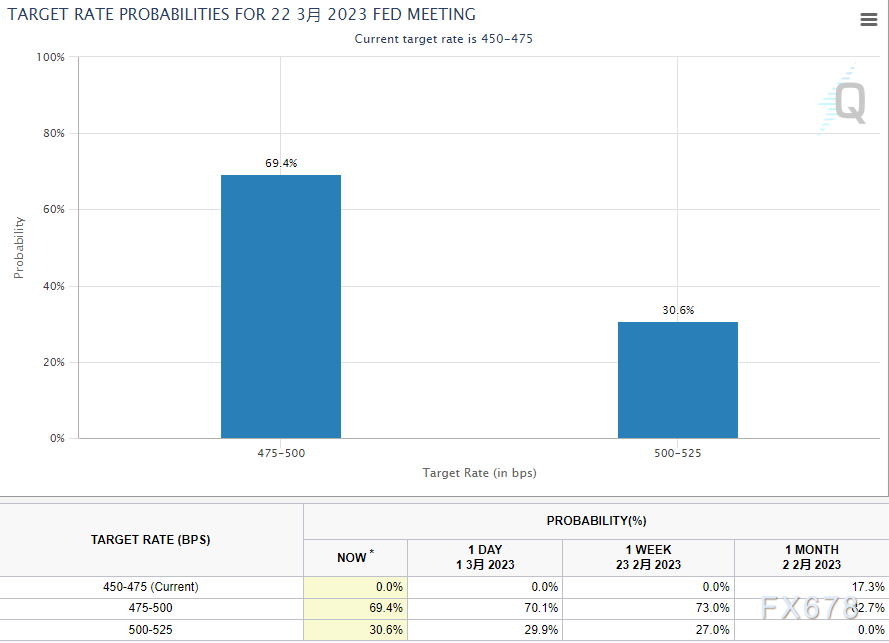

美国联邦基金利率目前位于4.5%至4.75%区间。投资者仍大多预计美联储将在本月晚些时候的下次政策会议上加息25个基点,但加息50个基点的预期有所增加。根据CME的“联储观察”工具,后者可能性从一周前的27%升至30.6%。

FXStreet分析师Anil Panchal指出,黄金价格从一周高点回落,美债收益率上涨以及美元走强对金价构成打压,尽管1827美元/盎司目前对金价构成首个短期支撑。

若将在周五(3月3日)公布的美国2月ISM服务业PMI再次证实工资成本上升正在推动服务业价格压力加速上升,或预示下周公布的美国2月非农就业报告继续火热,黄金可能会进一步回落。

美联储官员有分歧

对于高通胀和持续火爆的就业市场是否需要美联储更激进的加息,或者只是耐心地在更长时间内维持现行加息节奏,美联储官员对此存在分歧。美联储本月晚些时候的政策会议上还将给出新的利率路径和经济前景预测。

明尼阿波利斯联储主席卡什卡里周三重申,美国的通货膨胀率仍然很高,他们的工作是降低通货膨胀率。他补充说:“现在的工资增长太高,无法与2%的通胀保持一致。”他还指出,美联储迄今为止的加息并没有降低服务业通胀,这令人担忧。

卡什卡里尚未就联邦基金利率新的峰值目标做出最终预期,但他倾向于继续加息,超过他此前认为足以降低通胀的5.4%水平。货币市场预计,美国联邦基金利率峰值将在9月达到5.5%-5.75%区间。

但亚特兰大联储主席博斯蒂克在周三发表的一篇文章中表示,他仍持认为政策利率只需(按现行节奏)升至5.00%-5.25%区间,尽管美国1月份通胀数据居高不下,而且1月就业报告出人意料地强劲——失业率创1969年以来新低3.4%。

不过博斯蒂克表示,美联储需要在结束加息后保持政策利率在5.00%-5.25%区间“直到2024年”。美联储已经承诺,在通胀明显消退之前不会“改变政策方向”。

博斯蒂克表示,其目标是达成“微妙的平衡”,将目标联邦基金利率提高到经济可以承受的水平,即随着时间的推移减缓需求并抑制通胀,但不会引发经济急剧下滑。“这将使更紧缩的政策渗透到经济中,最终使总供给和总需求达到更好的平衡。”

PineBridge Investments全球信贷和固定收益主管Steven Oh表示:“经济数据出乎意料地好,料促使政策制定者变得更加激进,并重新设定市场预期。现在的问题是,我们是否已经充分重设预期,我们将何去何从?”

新加坡交易商GoldSilver Central的董事总经理Brian Lan表示:“在我们获得更多数据之前,金价可能会窄幅震荡……许多人(正在)关注美联储本月开会时将做什么,以及他们是否会继续加息以及加息多少,这是关键问题。”

越来越多的质疑

美联储启动本轮加息周期反应迟缓,人们对美联储需要多长时间才能让通胀重新回落到2%目标提出越来越多质疑。2022年底的一项盖洛普民意调查显示,只有37%的公众对美联储有好感,尽管不久前美联储还是最值得信赖的公共机构之一。

LPL Financial的首席全球策略师Quincy Krosby说:“他们还有很长的路要走,他们花了很长时间才承认,通胀比他们最初评估的更具粘性。这不是批评他们,而是要明白:他们对通货膨胀的了解并不比普通消费者多,这很重要。”

TS Lombard首席美国经济学家史蒂文·布利茨说:“他们过早地放慢了(加息步伐),人们几乎还没感受到由此引发的阵痛,这确实表明他们在这方面落下了多少距离。”但布利茨表示,经济温和衰退时最好的情况。

花旗集团经济学家安德鲁·霍伦霍斯特认为,到今年年底,美联储可以将关键通胀指标控制在4%左右。这将好于最新的5.6%核心CPI年率和4.7%核心PCE年率,但与2%目标仍有很大差距。

瑞银分析师Giovanni Staunovo表示:“美联储将进一步加息,黄金等贵金属仍面临短期挑战。市场参与者的焦点仍集中在美国经济数据及其对美联储货币政策的影响上。”

现货黄金短线下看1825美元

日线图上看,金价可能自1805美元开启上行III浪走势。小时图上看,金价自1844美元开启调整走势,短线支撑看向1829美元和1825美元,它们分别是1805-1844美元上行区间的38.2%和50%斐波那契回档位。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号