北京时间20:12,现货黄金上涨1.3%至1887.92美元/盎司;COMEX期金主力合约上涨1.37%至1893.3美元/盎司;美元指数下跌0.43%至104.193。

加州银行业监管机构上周五(3月10日)关闭了硅谷银行,两天后的上周日(3月12日)联邦存款保险公司(FDIC)控制了总部位于纽约的Signature Bank也被关闭。

这是美国银行业自2008年金融危机以来的最大倒闭事件,美元指数跌创2月16日以来新低至103.672,美国2年期国债收益率最近两个交易日以跌去800个基点。美国国债收益率下跌使得黄金显示出一些强劲的上升势头,金价对收益率曲线尤其是短期收益率曲线很敏感。

随着美联储加息,SVB在美联储超低利率制度期间收取的长期债券价值继续下降。由于借贷成本提高,初创企业开始提取SVB持有的资金,使该银行面临资本危机,不得不宣布将出售价值超过20亿美元的新股以解决流动性紧张问题。这一决定导致公司和储户急于从该银行提款,引发挤兑。

美国当局在上周日启动了紧急措施,以避免银行系统的连带损失。监管机构向客户保证,从周一开始,他们将可以获得所有存款。此外,美联储推出了一项新的机制,将为受到SVB倒闭影响的机构提供最长一年的贷款。

财政部长耶伦、美联储主席鲍威尔和联邦存款保险公司主席格伦伯格上周日发布联合声明中表示,联邦存款保险公司将保护硅谷银行和Signature银行的客户。

荷兰国际集团(ING)经济学家报告称,美联储收益率曲线的戏剧性重新定价对美元不利。“自2008年第一次重大的美国金融危机以来,美国收益率曲线再次出现了出现了明显的反转形态——这将利空美元……在某种程度上,我们正重回以前的避险时期——即抛售美元、购买两年期美国国债。”

美联储政策失败?

鉴于整个美国的借贷成本飙升正在损害金融系统健康,投资者现在认为,美联储不可能在本月重新加速升息,并且有可能在2023年年底前降息。而在硅谷银行事发前,本月加息50个基点的可能性高达70%。

华侨银行汇通网集团策略师Christopher Wong表示:“市场恐慌情绪蔓延可能会促使美联储官员在即将举行的联邦公开市场委员会上重新考虑加息节奏,因为维护金融稳定是重中之重。”

高盛公司下调对美联储加息前景的预期。该机构表示:“鉴于近期银行体系面临压力,我们不再预期联邦公开市场委员会(FOMC)会在3月22日的会议上加息,同时3月之后加息路径存在相当大的不确定因素。”

高盛现在的预测是:3月美联储将维持利率不变,5月美联储将加息25个基点,6月美联储将加息25个基点,7月美联储将加息25个基点,终端利率预计将达到5.25-5.50%。

德国商业银行的经济学家称,银行亏损至少在某种程度上是由利率和收益率上升造成的,也就是美联储的激进加息政策,进而引发了挤兑。"联邦存款保险公司昨天发表声明,确认两家相关银行的所有客户将收到他们的存款。美联储也立即做出了反应:它启动了'银行定期融资计划'和已经开放了贴现窗口。"

该机构的经济学家还表示,当然,现在判断所有这些做法是否已经足够还为时过早,毕竟商业银行必要时可以请求美联储保证美元供应。但他们认为,现在很少有市场参与者会因为担心美元再次短缺而急着买入美元,这就给美元带来了负面影响。

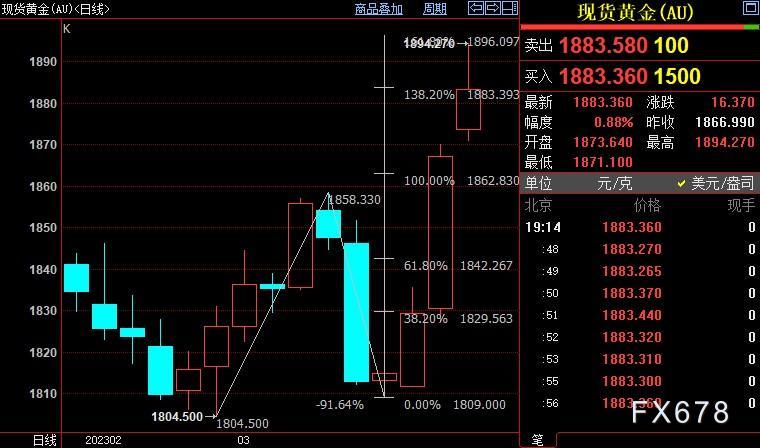

FXStreet分析师Dhwani Mehta报告说,金价已经决定性地突破了温和看涨的50日移动均线(DMA)1873美元,延续上周五的涨势。尽管黄金多头在恢复上升趋势之前已经暂停了一段时间。若日线上收1900美元,2月3日高点1919美元将成为多头下一个目标。

相对平静期

在3月22日美国联邦公开市场委员会会议之前,市场将继续处于相对平静期。周二(3月14日)即将公布的美国消费者价格数据将受到关注,投资者将寻找美联储下一步行动的线索。

在上周五美国2月非农就业数据公布后,短期收益率曲线出现了大幅下跌,这给美元以及全球的股票综合体带来了沉重的压力。尽管新增就业人数高于预期,但失业率上升至3.8%,市场对此解读显得谨慎而浮躁。

瑞银分析师Giovanni Staunovo表示:“最近的事件表明,黄金仍然是一种避险资产,因为它能够从市场不确定性中获益,市场参与者对加息预期的调整正在提振金价。但黄金的近期路径仍然难以预测,这将取决于即将发布的美国经济数据,例如(周二的)CPI数据。”

现货黄金上看1904美元

日线图上看,金价自1809美元开启iii浪,逼近161.8%目标位1896美元,后市或进一步挑战176.4%目标位1904美元。iii浪是自1805美元开启的上行(iii)浪的子浪。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号