但需要指出的是,在全球银行业危机本月早些时候爆发前,市场普遍预计美联储重新加速升息50个基点。投资者迫切希望鲍威尔就危机是否可能左右美联储政策路径发表新的看法。一些观察家甚至表示,鉴于近期银行业遇到麻烦,不排除美联储暂停收紧政策,甚至会因为市场阴云密布而推迟发布新的经济预测。

★上期回顾

美联储在2月初如期升息25基点,至4.50-4.75%,符合预期。美联储称通胀有所缓解,但仍处于高位,持续加息是适当的。美联储还将继续按计划缩减资产负债表,并将考虑累计紧缩政策的滞后效应。

主席鲍威尔说,FOMC正在讨论再加息几次至限制性水平,之后就暂停,美联储并没有探索暂停加息之后再重新开始加息的可能性。他还说,政策制定者并不认为现在是暂停加息的时候,他和他的FOMC同事们做出的预测表明,今年降息是不合适。

★本期看点

① 银行业危机

过去近两周时间里,几家较小的美国银行倒闭以及瑞士信贷陷入运营困难造成市场巨大波动。随后,瑞士信贷被瑞银强势收购,美国当局和大型银行也出手支持一些更脆弱的地区金融机构,投资者稍微松了口气。但陷入困境的美国第一共和银行仍积极争取注资,人们对银行业的担忧依然存在。

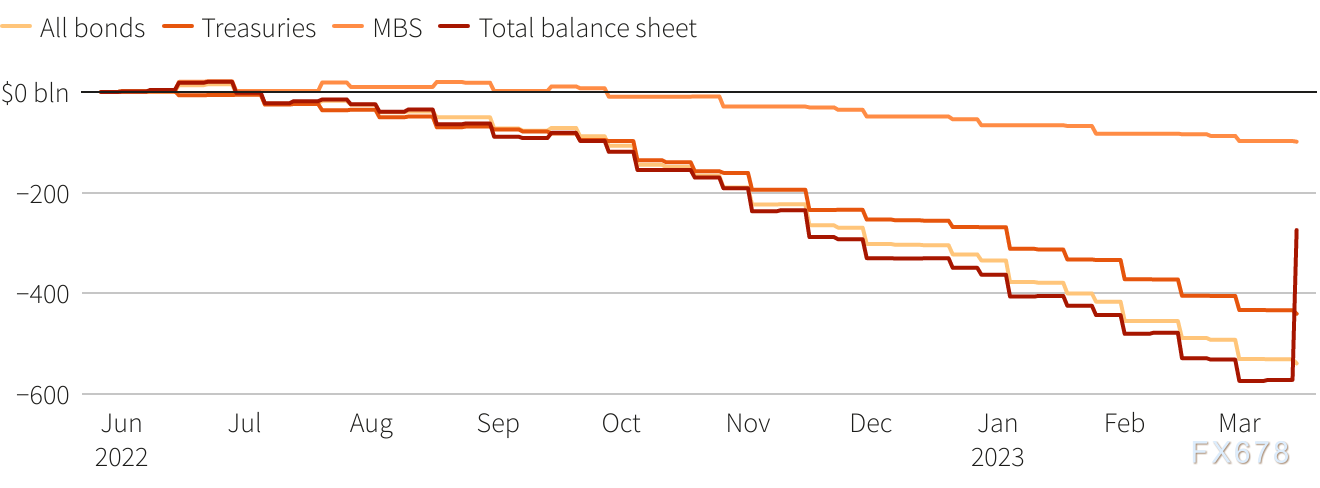

在此之前的短短九个月里,美联储一直在缩减其在大流行期间累计的高达近9万亿美元的超大规模资产负债表。这种被称为“量化紧缩”(QT)的政策与几十年来最激进的加息同步进行。

但上周资产负债表突然重新扩张——旨在为银行提供紧急支持以支撑其存款,而不是新一轮的量化宽松——引发了一个重大问题,即美联储资产负债表现在是否可能会停留在当前水平,即使利率再次上升。

银行流动性操作显示,最近一周美联储的资产负债表增加了约3000亿美元,抵消了从2022年6月开始缩表以来跌幅的近一半。美联储资产负债表峰值曾高达8.965万亿美元。

总体流动性短缺加剧了系统性流动性压力,央行放慢QT进程并提供额外流动性可能会暂时解决问题。不过,这样做会让实现金融稳定和抗通胀目标发生冲突,强化最初导致流动性短缺的央行行为,并成为长期阻碍资产负债表正常化的陷阱。

Hargreaves Lansdown的货币和市场主管Susannah Streeter表示:“将有相当大的心理因素在起作用,因为在这个阶段暂停加息可能会被认为政策制定者感到不安,从而加剧市场担忧。相反,他们可能更愿意通过暂时保持预设路径来提振信心,尤其是考虑到市场已经暂时恢复稳定。”

② 点阵图

分析师们试图解析近期银行业压力对美联储加息的影响。他们表示,即将到来的信贷收缩可能相当于美联储加息25个基点,或者引发多达1.5个百分点的经济衰退,从而使进一步加息变得过时。

EY-Parthenon首席经济学家Gregory Daco在一篇文章中表示:“美联储不应该(进一步收紧政策),最佳方法是暂停,并评估银行压力是否会导致新的问题。”

但华侨银行的汇通网集团策略师Christopher Wong表示,重点将放在美联储如何传达其前瞻性指引。“理想情况下,我们希望美联储在本次会议上加息25个基点,同时软化鹰派姿态,并强调之后的政策决定将继续取决于数据表现。”

③ 经济预测

毕马威首席经济学家Diane Swonk更进一步称,美联储不仅应推迟任何进一步加息,而且还应保留原定于本周会议结束时发布的经济预测,因为它们“制造的混乱将多于澄清的疑惑”。

Swonk写道,考虑到任何预测——无论是持续加息以对抗通胀,还是鸽派路径尊重金融稳定——都有可能会被误解,就美联储领导层个别成员对加息和经济发展提供看法指导似乎会适得其反。

自美联储于2012年开始每季度发布经济预测以来,唯独落空的一次发生在2020年3月,当时冠状病毒大流行爆发使经济处于衰退边缘,美联储不希望人们做出这样那样的比较。

★机构前瞻

高盛:FOMC将在3月会议上暂停加息

虽然政策制定者已经积极应对,以支撑金融体系,但市场似乎并不完全相信,支持中小型银行的努力将被证明是足够的。抗击通货膨胀的斗争暂停了,但这不应该是一个问题。将通胀率拉回到2%是一个中期目标,FOMC预计在未来两年内只能逐步解决。如果合适的话,FOMC可以迅速回到正轨,银行业的压力可能会产生通货膨胀的影响。

澳新银行:美联储QT势将调整

鉴于目前人们对地区性银行难以获得短期流动性以满足存款提款的担忧,如果量化紧缩加剧了当前的问题,美联储可能会重新考虑量化紧缩是否有好处。美联储减持美国国债加剧了国债市场本已极度动荡的状况。因此,对QT的调整似乎是合适的,要么是结束,要么是下降,要么是暂停,这样的举措可以作为支持金融稳定的理由。

美国银行:美联储将加息25个基点,但会评估过去两周的情况

美联储将在政策声明以及鲍威尔新闻发布会上传达相关信息。金融压力的出现可能向委员会表明,货币政策比一些人之前认为的更接近‘充分限制’水准,至少表明美联储应该谨慎行事。

安联:美联储应发出双重信息

如果美联储决定暂停加息,担心的结果将是出现滞胀。美联储在对抗通胀方面作出任何让步都“对长期不利”。让通胀问题在系统中根深蒂固的时间越长,社会付出的代价就越大,这对美国人和市场来说都是可悲的。美联储现在应该发出双重信息,他们有两套工具来应对通胀和金融稳定,不能把这两者混为一谈。

★市场反应

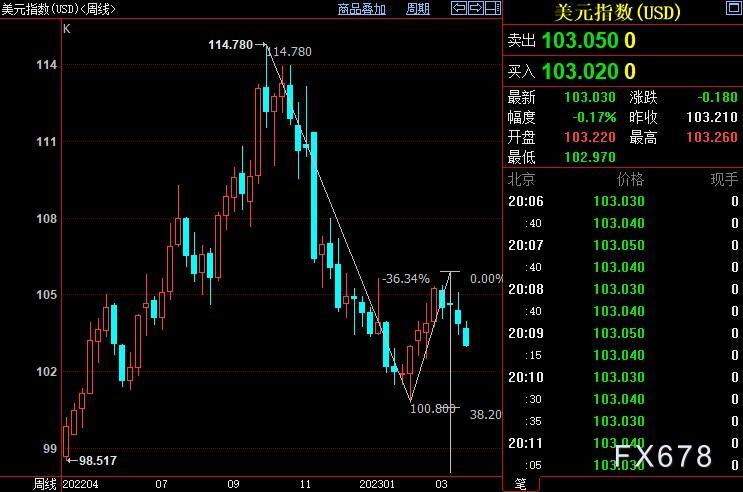

美联储可能决定加息25个基点,这应该有助于美元反弹。不过,这一决定是在面临银行业危机的情形下做出来的,美元涨势可能会受到市场情绪变化的限制。

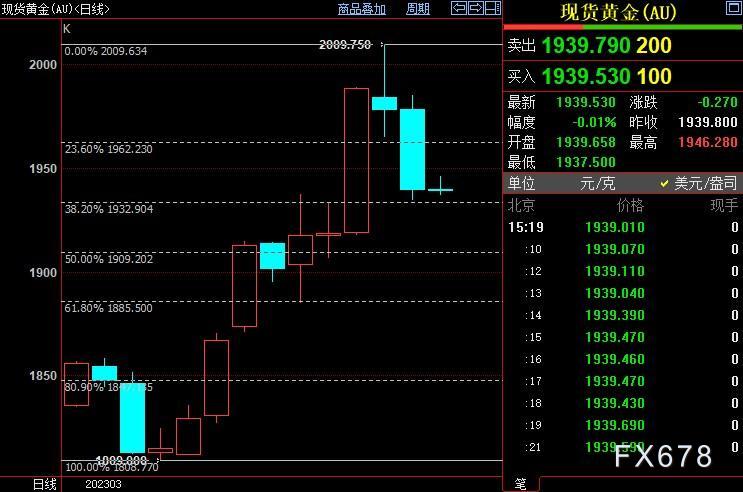

如果美联储决定维持利率不变,应对黄金有利,因为这将降低持有非孳息资产黄金的机会成本;反之,美联储继续释放强硬立场可能导致金价下跌,1900美元/盎司将是下一个重大考验。

★技术分析

周线上看,美元指数自105.88开启下行(c)浪,下方支撑看向23.6%目标位102.58和38.2%目标位100.54。(c)浪是自114.78开启的下行((2))浪的子浪。

日线上看,金价自2010美元开启下行iv浪走势,逼近iii浪38.2%斐波那契回档位1933美元,可能有望在此获得支撑。iii浪和iv浪都是自1805美元开启的上行(i)浪的子浪。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号