但欧洲央行相比美联储显露出更为浓厚的鹰派论调,几乎保证下月将会再次加息,决心死磕高通胀,欧元暴涨施压美元,并间接利好黄金。金价自3月中旬以来新低1924.73美元/盎司大幅反弹,有望连续第三周收涨。随着美国经济活动和通胀数据进一步走弱,预计黄金后市很难下跌。

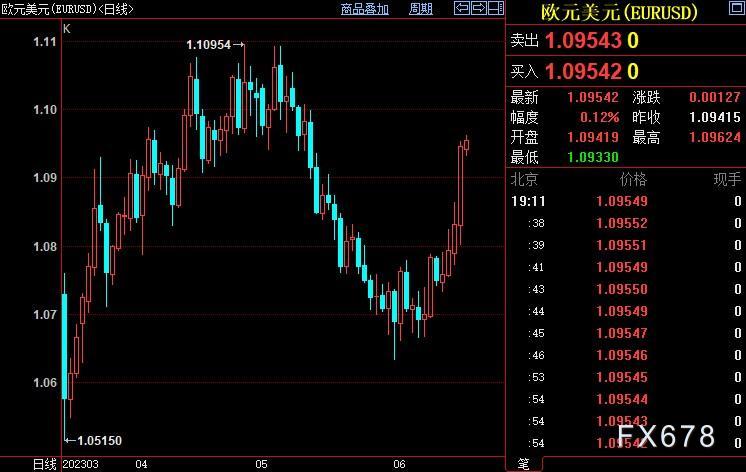

截至发稿,现货黄金上涨0.24%至1965.05美元/盎司;美元指数下跌1.33%至102.165;欧元兑美元上涨1.89%至1.0952。

美联储鹰派暂时收敛

美联储本周政策会议一如预期维持利率不变,但令人感到意外的是,决策者预计年底前还将小幅加息两次,借贷成本可能会在今年年底前再上升多达50个基点,以应对经济依然强劲和通胀下降放缓的局面。美联储主席鲍威尔在会后的记者会上更是明确预测,7月的FOMC会议“可能有动作”,可能会再次加息。

决策者在上调利率预期的同时,还将2023年美国经济增长预测从此前的0.4%提高到1%,并将年底的失业率预测从4.5%调降至4.1%,因此预计通胀回到2%目标的进展将更加缓慢。

由此可见,虽然美联储利率不变,但政策声明和点阵图明显偏向鹰派。货币市场定价目前显示,美联储7月加息25个基点的可能性接近70%,并将在明年3月首次降息。美国银行全球研究表示,预计美联储今年还会有两次25个基点的加息,将终端利率预测值上调至5.5%至5.75%。

Marex的金属分析师爱德华·梅尔说:“黄金上涨艰难,因为美联储关于通胀和利率的态度仍然是强硬的。因此,这在某种程度上消除了黄金上涨动能,因为美联储即将有更多加息。”Meir补充说,在接下来的两周内,金价可能在1931-2000美元区间内交易,上端将出现强劲阻力。

美联储偏鹰倾向一度提振美元摆脱周初跌势反弹,但涨势很快逆转并创一个月低点,因为欧洲央行鹰派立场以及美国数据显示经济活动放缓且通胀降温,都让美联储的鹰派态度受到挑战。

丰业银行首席汇通网集团策略师Shaun Osborne说:“风险似乎倾向于(美元)进一步下跌....基于与主要货币的两年期利差,(美元指数)的估值看起来或多或少是合理的。除了利率的近期前景,美元可能会面临一个更具挑战性的环境。全球货币政策周期正接近终点。我们已经假设了一段时间,利率周期的峰值将是美元峰值的负面因素,收益率将增强风险承受能力,并鼓励投资者将资本从美元中调走。”

欧洲央行决心将抗通胀进行到底

欧洲央行本周第八次加息,将政策利率提高到3.5%,创22年高点,并表示顽固的高通胀率几乎保证了下个月会再次加息,而且之后可能还会采取行动。欧元兑美元暴涨1.9%,盘中创5月11日以来新高至1.0961。

虽然能源价格下降以及欧洲央行持续加息使得通胀一直在减缓,但该央行还是调高了对今明两年核心通胀的预测,去年年初严重误判通胀顽固性的经历让其对通胀放缓势头不敢掉以轻心。

但与美联储不同的是,欧洲央行还略微下调今年经济增长预期。不过这似乎并不影响其加息前景,决策者认为,宁可收紧政策的力度过大,而不是过小,因为提前暂停行动意味着必须在更长时间内保持紧缩政策。

德国中央合作银行分析师在研报中写道:“我们的基线预测是在7月最后一次加息25个基点,终端利率为3.75%。在最新的欧洲央行新闻发布会上有一些鹰派元素,特别是上调了2025年通胀预测。也有一些鸽派因素,拉加德明确表示将在7月加息,但刻意避免对9月的预期提供指引。”

法国兴业银行首席全球汇通网集团策略师Kit Juckes写道:欧洲央行(采取鹰派措施)避免欧元的涨势消失殆尽,但真正需要欧洲增长前景的改善,欧元/美元才会朝着我们预测的2023年底或2024年初1.15至1.20之间的峰值突破。在未来几周,欧洲数据的改善迹像对欧元前景的影响比欧洲央行的鹰派声音要大。

德国商业银行经济学家称,美联储在7月再次加息的可能性很大,因此仍有一些潜在的惊喜,这可能会暂时支持美元。然而,由于我们的经济学家预测美联储明年会降息,欧元兑美元可能迟早会攀升。

美国数据普遍走弱

本周公布的美国通胀数据显示,5月CPI年率录得4%,连续第11次下降,创2021年3月以来新低,预期值4.10%,前值4.90%;美国5月核心CPI年率录得5.30%,符合预期,低于前值0.2个百分点。美国5月PPI年率录得1.1%,连续第11次下降,创2020年12月以来新低;核心PPI年率录得2.8%,创2021年2月以来新低。

这显然与商品价格持续下行的压力是一致的,尽管服务业通胀可能会被证明更具粘性。显然,美联储需要看到更多的证据表明通胀传导到消费者价格中,才能改变其心态,但对于那些倾向于看到未来收益率下降而不是上升的人来说,这是一个良好的开端。

此外,美国截至6月10日当周的初请失业金人数共计26.2万,这是继前一周的26.1万(修正后也为26.2万)之后,连续第二周高于预期值和前值。而继4月份增长0.5%之后,美国5月份工业生产意外下降0.2%。市场此前预计增长0.1%。尽管5月份零售销售略高于预期。

三菱东京日联银行(MUFG)经济学家称,美联储的政策更新并没有明显改变我们的观点,即美联储已经接近加息周期的终点。虽然美联储现在可能在7月进行最后一次加息,但我们仍然不相信有必要进行第二次加息,并认为疲软的活动和通胀数据将鼓励美联储在夏季的杰克逊霍尔会议和/或9月的FOMC会议上发出信号,表明已经进行了充分的紧缩。

随着美元走软,金价开始从强大的支撑区域反弹,并且已经开始显示出这种预期行为的迹象。从历史上看,在经济不确定时期,包括美元疲软时期,黄金一直是投资者的避风港。随着投资者预计美元可能走软,黄金作为一种投资选择开始变得越来越有吸引力。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号