国债:在经历过上周五的大幅回调后,国债收益率单边下行的行情可能暂告一个段落。不过当前经济基本面仍处于偏弱的状态,资产荒逻辑和货币宽松预期依然能够强力支撑国债价格的下边际。因此,债牛趋势未必立刻出现反转,中期来看,十年期国债收益率或仍有小幅下行空间,2.3%预计将成为下个阻力位。两会政策整体并未超预期,对债市影响最明显的当属今年1万亿超长国债的发行计划,并且提到“今年开始拟连续几年发行超长期特别国债”。供给量预期的提升对于30年期国债形成一定利空,使其成为昨日唯一收跌的品种。短期内,期债行情预计将重回高位震荡,不排除出现二次回踩。单边策略上,首选维持当前仓位,次选可考虑逢低做多长端。

后续还需关注央行宽货币政策落地的时间点和政策力度,目前来看,我们认为3月降息落地概率不大,下一个降息窗口可能在3月联储议息会议之后和一季度宏观数据公布前后,即4月中上旬。整体来看,债市依然处于顺风局之中,但超长端追高风险较大,建议谨慎对待。

纯碱:昨日纯碱盘面大涨,盘面多空博弈较为剧烈。轻碱现货下游需求尚未完全恢复,现价有所下调。短期来看,下方支撑在氮氨碱法成本线左右,但厂商挺价意愿较浓,对盘面下方也形成一定支撑:中期来看,整体产能过剩预期仍在,建议逢高空05。

聚乙烯: 上周聚乙烯下游多数企业已逐渐恢复正常生产,但节后新订单不多,行业利润有限,成品库存,同比往年情况相对偏弱。节后原料价格略高,一定程度上压制了下游补库积极性。目前原料市场供应充足,需求端复工后表现相对偏弱,但产业库存尤其上游库存仍维持去库,对价格有支撑。成本端opec继续宣布延长减产,但市场对于opec执行减产力度和继续缩减能力持怀疑态度,油价高位震荡回落,短期对聚乙烯等化工品也有一定影响。

镍:宏观方面,美国 2 月份 ISM 制造业指数加速下滑,降至七个月新低,新订单、生产和就业指标萎缩,逊于多数经济学家预期,市场降息预期走强,利多有色金属板块。消息面,印尼镍铁 RKAB 配额审批收紧仍在持续。上周全球纯镍库存上升,延续上升趋势。镍进口盘面利润仍在亏损区间,进口窗口处关闭状态;电池级硫酸镍价格上涨,硫酸镍-纯镍价差较小,电积镍生产套利空间有限。下游需求来看,国产新能源汽车降价促销预计有力刺激新能源汽车销售,预计对于上游电池、三元前驱体以及硫酸镍使用有所提升,但数据尚未坐实该预期。综合来看,我们认为镍产业过剩格局仍在持续,库存持续上升或继续压制镍价,预计镍价将震荡偏弱,操作上建议逢高沽空。

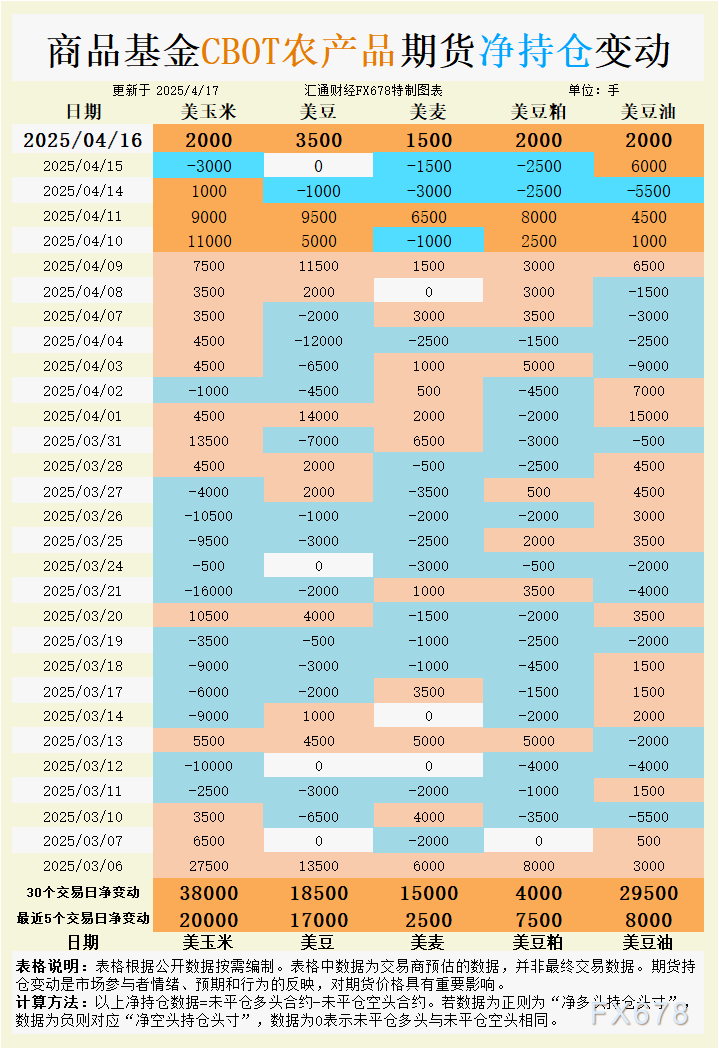

豆粕:展望后市,巴西大豆丰产预期难改,但随着巴西贴水企稳上涨,连粕价格或在2月完成探底,后续CBOT大豆将围绕巴西大豆产量是否能跌破1.5亿吨以及阿根廷方面5000万吨的产量是否能够兑现展开交易;当前巴西卖压较大,贴水上下皆有一定空间。后续3月供需报告或为行情带来一定刺激。国内方面,3月国内油厂大豆到港量偏低,预计581万吨,近期成交放量豆粕有去库趋势,但考虑后续下游养殖利润难有显著好转,料对连粕的需求有限,豆粕现货基差或维持低位震荡运行。

集装箱运价:现货市场方面,马士基下调线上wk12的报价,以上海——鹿特丹港为参考,wk12上周四开舱价格定在1802/3202,目前最新为1634/2762。目前其他船司在wk12的报价,MSC为1940/3240,CMA为2101/3877,ONE为1967/3704。现货运价依然在延续年后回调的态势,其中以马士基价格调整幅度最为显著,主要是其激进冲量目标(尤其是线上平台)所致。货运需求仍在缓慢恢复中,调研反馈订舱率逐步企稳回升,Linerlytica周报显示最新一周亚洲—北欧的舱位利用率节后重新返回至100%。但目前以马士基为首的船公司整体降价节奏偏快,低价揽货策略推进态度激进,暂时并没有看到明显的止跌信号,因此在盘面交易上可以考虑轻仓短空或者观望为主,关注是否有情绪面带来的超跌机会。

宏观

1、2024年政府工作报告:今年发展主要预期目标是,国内生产总值增长5%左右;城镇新增就业1200万人以上,城镇调查失业率5.5%左右;居民消费价格涨幅3%左右;居民收入增长和经济增长同步;国际收支保持基本平衡;粮食产量1.3万亿斤以上;单位国内生产总值能耗降低2.5%左右,生态环境质量持续改善。

2、2月,服务业PMI录得52.5,环比下降0.2个百分点;财新综合PMI录得52.5,环比持平。

3、发改委:扎实推动区域协调发展和新型城镇化建设;深入推进生态文明建设和绿色低碳发展;加强重大经济金融风险防控,牢牢守住不发生系统性风险的底线;强化重点领域安全能力建设,切实维护经济安全。

4、2024年政府工作报告:大力推进现代化产业体系建设,加快发展新质生产力。推动产业链供应链优化升级,着力补齐短板、拉长长板、锻造新板;创建国家新型工业化示范区,打造更多有国际影响力的“中国制造”品牌,全面取消制造业领域外资准入限制措施。

产业

1、政府工作报告提出,巩固扩大智能网联新能源汽车等产业领先优势,加快前沿新兴氢能、新材料、创新药等产业发展,积极打造生物制造、商业航天、低空经济等新增长引擎。制定未来产业发展规划,开辟量子技术、生命科学等新赛道,创建一批未来产业先导区。深化大数据、人工智能等研发应用,开展 “人工智能+”行动。

2、国资委主任张玉卓表示,国有汽车企业在新能源汽车方面发展还不够快,我们调整政策,对三家中央汽车企业,进行新能源汽车业务的单独考核。

3、中国电信集团近日获得国际电信联盟批准,取得E.164码号(882)52及E.212码号(901)09,分别作为天通卫星业务的用户拨号码号和网络识别码号,这是我国电信企业首次获得用于卫星通信业务的国际电信码号资源。

4、政府工作报告提出,我国今年粮食产量要继续保持在1.3万亿斤以上,中国粮食也已经连续9年稳定在1.3万亿斤以上。农业农村部部长唐仁健表示,很明确无误地、负责任地告诉大家,我们粮食产量的数字是真实可靠、完全可信的。

5、上海黄金交易所:从3月5日起至12月31日止,Ag (T+D)合约日内短线开仓手续费率为万分之零点七五;主板询价交易所平台、银行间市场的黄金询价掉期远端期限范围TOM(含)至SPOT(含)的手续费率均为百万分之一;主板会员、国际会员参与iPAu99.99合约掉期远端期限范围TOM(含)至SPOT(含)手续费率均为百万分之一。

6、哈萨克斯坦能源部预计,从2026年起,通过哈萨克斯坦向乌兹别克斯坦供应的俄罗斯天然气将增长至110亿立方米。

7、高盛指出,最近锂和镍空头回补行情不应被误解为熊市结束;预计未来12个月内钴、镍和碳酸锂价格将分别下跌12%,15%和25%。

8、最新报价显示,3月5日,国产电池级碳酸锂价格上涨1470元报10.76万元/吨,连涨8日并续创逾2个月新高。

金融

1、上海黄金交易所:从2024年3月5日起至12月31日止,Ag (T+D)合约日内短线开仓手续费率为万分之零点七五。主板询价交易所平台、银行间市场的黄金询价掉期远端期限范围TOM(含)至SPOT(含)的手续费率均为百万分之一。

2、新三板:3月5日,合计挂牌6226家公司,当日无新增,成交金额1.03亿。三板成指报879.71,跌0.09%,成交额0.70亿。

3、国内商品期货夜盘收盘,能源化工品多数下跌,原油、LPG、玻璃、低硫燃料油跌超1%。黑色系全线下跌,焦煤跌1.68%,铁矿石跌1.13%。农产品多数上涨,棕榈油涨1.49%,菜油涨1.27%。基本金属涨跌不一,沪锌涨0.41%,沪铝涨0.08%,沪铅涨0.06%,沪铜跌0.25%,不锈钢跌0.36%,沪锡跌0.39%,沪镍跌0.92%。沪金涨0.89%,沪银涨0.61%。

4、国债:2年期国债期货主力合约TS2406上行0.01%至101.480;5年期国债期货主力合约TF2406上行0.03%至102.995;10年期国债期货主力合约T2406上行0.10%至103.960。10年期国债利率跌3.06BP,至2.32%;10年期国开债利率跌4.84BP,至2.42%。

5、上海国际能源交易中心:3月5日,原油期货主力合约2404,以610.2元/桶收盘,下跌7.1元,跌幅为1.15%。全部合约成交179983手,持仓量减少1168手至58588手。主力合约成交139706手,持仓量减少3086手至31460手。

6、3月5日,进行100亿元7天期逆回购操作,中标利率为1.80%,与此前持平。因当日有3840亿元7天期逆回购到期,当日实现净回笼3740亿元。

7、Shibor:隔夜报1.7190%,上涨0.80个基点。7天报1.8550%,上涨4.40个基点。3个月报2.1670%,下跌0.40个基点。

8、人民币:在岸人民币兑美元16:30收盘,报7.1991,跌0.0014%,人民币中间价报7.1027,跌0.0099%。NDF:3个月报7.1300,6个月报7.1000,1年报7.0300,2年报6.9300。

海通期货公司授权由“专注国内期货衍生品交易的专业行情分析资讯网站”:【汇通财经 www.fx678.com 】转发

沪公网安备 31010702001056号

沪公网安备 31010702001056号