亚洲大国试图减缓黄金购买热潮,上海黄金交易所(SGE)此前提高了期货合约的保证金,并大幅限制了每位参与者的合约数量,迫使许多多头投机者平仓。本周美联储FOMC决议前,美国停滞性通胀刺激了鹰派定价重燃。日本陷入日元贬值危机尽管存在结构性通胀压力,但仍需要维持宽松的货币政策。

上海黄金交易所在4月19日收盘后上调期货合约的保证金决定,似乎与COMEX的第二次保证金上调相协调。

Recherche Bay贵金属投资研究家洛朗·莫瑞尔(Laurent Maurel)表示,中国显然无意让金价上涨过快。

影响是立竿见影的,黄金和白银回吐了涨幅,金价在上海触及2500美元峰值,继上个月突破后目前正在2300美元附近盘整。大多数分析师现在预计,金价将重返测试2100美元附近的突破。

这种整合对矿业公司影响不大,这对于那些预计经济衰退会更严重的人来说是一个坏兆头。目前来看,矿业公司相对于黄金的上涨势头并未被中断。

另一方面,以日元计算,黄金的下跌几乎难以察觉。以日元计价的黄金似乎仍无法摆脱令人担忧的指数轨迹。

日本继续陷入前所未有的货币危机。

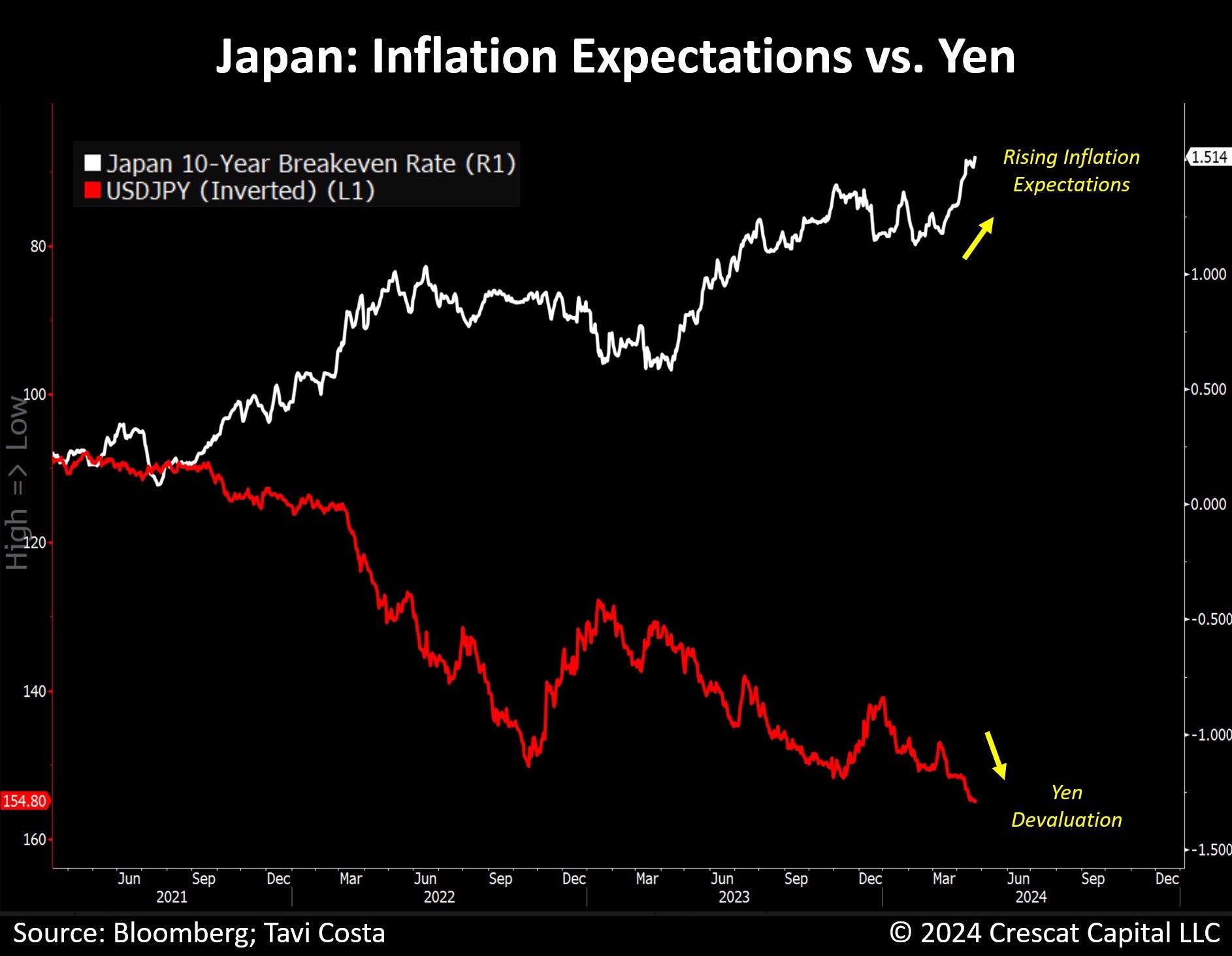

近期,全球宏观分析师、Crescat Capital知名经济学家奥塔维奥·科斯塔(Otavio Costa)发布了一张广为流传的图表:

科斯塔表示,日本央行陷入了陷阱。随着通胀预期上升,日元持续贬值。他最近发布的图表,显示了这种几乎完全负相关。

这一现象揭示了经济过度负债的困境,尽管存在结构性通胀压力,仍需要维持宽松的货币政策。

换句话说,日本央行发现自己陷入了困境,被迫允许通货膨胀加剧,而日本债务状况却急剧失控。

对汇通网集团市场的干预,只是为了减缓日元不可逆转的下滑。日本民间社会将如何应对预计的购买力损失还有待观察,特别是在能源成本再次上涨的情况下。

随着通胀上升,此次日本油价上涨的影响将远大于2022年。

另外,能源成本的增加也开始推高美国的通货膨胀。

莫瑞尔提到,美国最近的制造业PMI指数显示3月份物价进一步上涨,创下20个月以来最强劲的涨幅。本周的数据显示,通胀反弹伴随着制造业活动的下降,制造业活动再次陷入50以下的收缩区域。虽然服务业活动仍保持积极态势,但制造业活动却显示出收缩迹象。

欧洲不再孤单,滞胀也在美国重新出现。这一次,更令人担忧的是,服务业的工资无法跟上能源价格上涨的步伐。与2022年相比,大西洋彼岸的实际工资下降幅度更大。

“如果这种趋势持续下去,金价应该会继续受益于这种非常有利的环境,”莫瑞尔展望道。

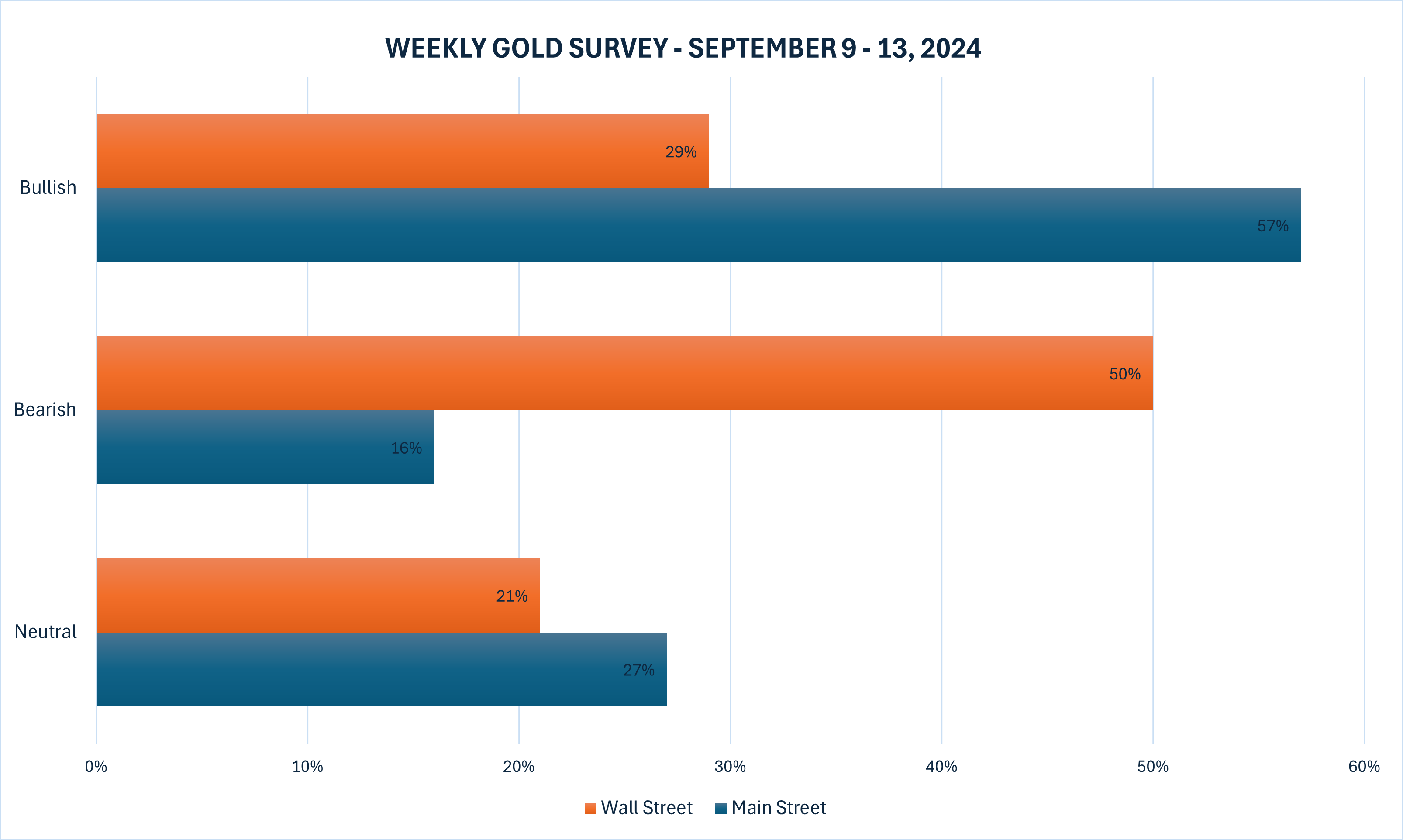

他指出,西方投资者对黄金仍然非常胆怯。不得不说,市场仍然依赖于极高的估值。3月份,黄金表现优于股市,但标准普尔500指数/黄金图表尚未打破2011年开始的上升趋势。

他称:“只要市场长期表现继续跑赢黄金,很少有综合型基金会倾向于增加对黄金的投资。”

“在实物市场上,近期创纪录的价格并没有抑制央行的黄金购买量。”

印度储备银行每周数据显示,3月份其黄金储备增加5吨,至822吨。今年以来的净购买量接近19吨,超过2023年的净购买量16吨。印度显然已加快了为其货币储备积累实物黄金的步伐。

清风明月

清风明月

沪公网安备 31010702001056号

沪公网安备 31010702001056号