宏观经济

美国总统党派归属与经济增长之间的关系一直是广泛研究和辩论的话题。从历史上看,一些研究表明执政党与经济表现之间存在相关性。例如,二战后的数据经常显示,美国经济在民主党总统领导下的增长速度要快于共和党总统。然而,这种相关性并不一定意味着因果关系。

Octa分析师Kar Yong Ang表示:“经济增长是许多变量的函数,包括全球经济状况、技术进步、财政和货币政策,以及自然灾害或大流行病等不可预见的事件。因此,将经济表现完全归因于总统的党派关系可能过于简单化,并可能具有误导性。”

事实上,立法部门在制定经济政策方面也发挥着至关重要的作用。总统实施其经济议程的能力通常取决于国会的构成。例如,面对一个分裂的政府,总统可能会努力通过重大的经济改革,无论其党派归属如何。

不过,人们普遍认为,民主党政府往往更注重财政刺激和社会福利计划,这可以在短期内提振消费者支出和经济增长。另一方面,共和党政府经常强调减税和放松管制,这可以刺激企业投资和长期经济增长。

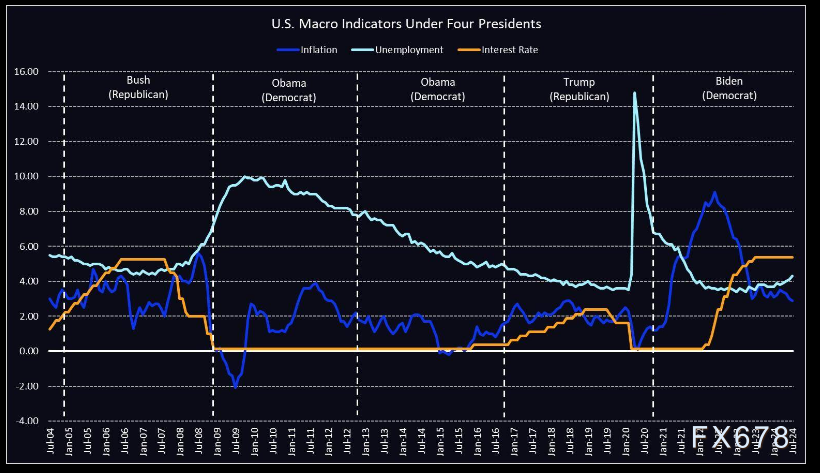

最近四任总统任期内的美国主要宏观指标(2004-2024)

与此同时,无论谁入主白宫,好坏事情都会发生。坦率地说,有时完全是运气决定了总统在经济方面的表现。Octa分析师Kar Yong Ang表示:“例如,奥巴马入主白宫时,美国经济刚刚从2007-2008年的金融危机中复苏,而特朗普可能就没那么幸运了,因为他在总统任期的最后一年面临着前所未有的新冠肺炎危机。”总体而言,根据历史宏观经济指标,无法对哪位总统对经济更有利做出明确结论。

美国股市

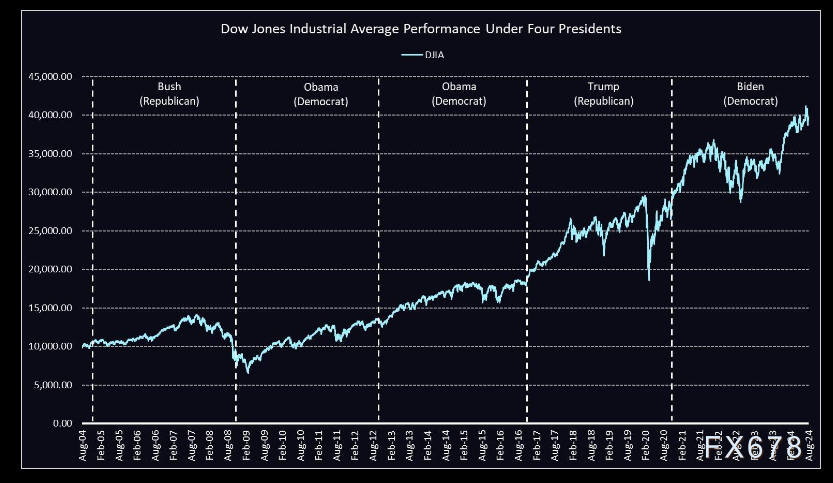

在大选前的几个月里,美国股市往往会经历更大的波动。这在很大程度上是由于围绕可能影响国际贸易、经济增长和地缘政治稳定的潜在政策变化的不确定性。因此,市场参与者通常采取“观望”的态度,等到选举结果明朗后再做出重大投资决策。从历史上看,股市往往在大选后的一年表现更好,特别是如果现任政党获胜,因为这表明政策的连续性。

虽然选举肯定会立即引起反应,但历史数据显示,它们对金融市场的长期影响往往有限。中长期的市场表现更多地受到通胀趋势等更广泛的经济参数的影响,而不是谁赢得了大选。

道琼斯工业平均指数(DJIA)在四位总统任期内的表现(2004-2024)

从历史上看,医疗保健、能源、技术和金融等行业对选举结果的反应不同,因为它们对立法变化很敏感。2016年美国大选是市场对选举结果做出强烈反应的一个显著例子,市场预期减税和监管改革将提振市场情绪。

美元

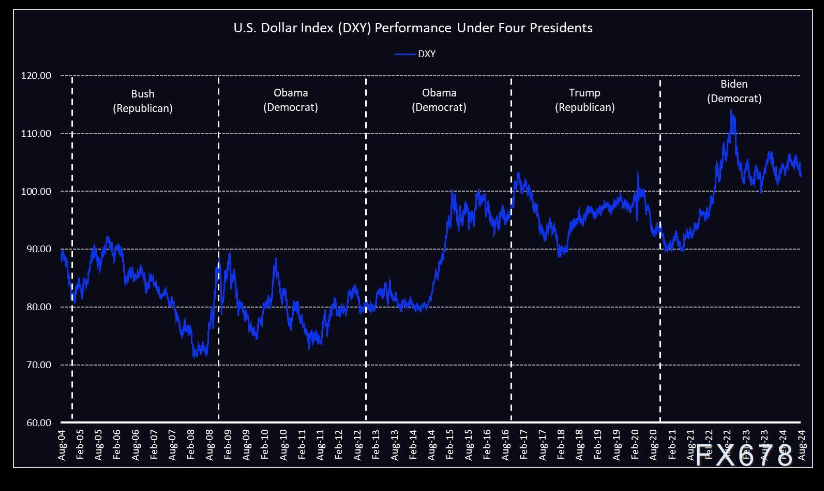

国内外对候选人经济政策的看法都会影响美元在选举年的表现。一位被认为在财政上较为保守的候选人可能会让美元走强,因为人们预期他会减少政府开支,降低通胀。相反,由于担心债务增加,支持扩张性财政政策的候选人可能会导致美元走弱。

贸易政策是另一个关键因素。持保护主义立场的候选人可能会引入关税或重新谈判贸易协议,这可能会影响美元的价值。由于进口减少,保护主义政策可能在短期内导致美元走强,但也可能导致贸易伙伴采取报复性措施,从长远来看,这可能会削弱美元。

地缘政治稳定和外交关系是在选举期间可能影响美元的其他方面。一位被认为在外交政策上更稳定、更可预测的候选人可能会提振投资者的信心,从而导致美元走强。另一方面,如果候选人的政策被视为可能破坏稳定,则可能导致美元走弱,因投资者寻求替代资产。

2004-2024年四位总统任期内美元指数的表现

在过去的20年里,美元指数(DXY)在民主党总统的领导下表现更好,而在共和党领导下则出现负回报。然而,与美国股指一样,关键是不要过度简化这一趋势。美元是一种全球储备货币,受总统政策以外的诸多因素的影响。

黄金

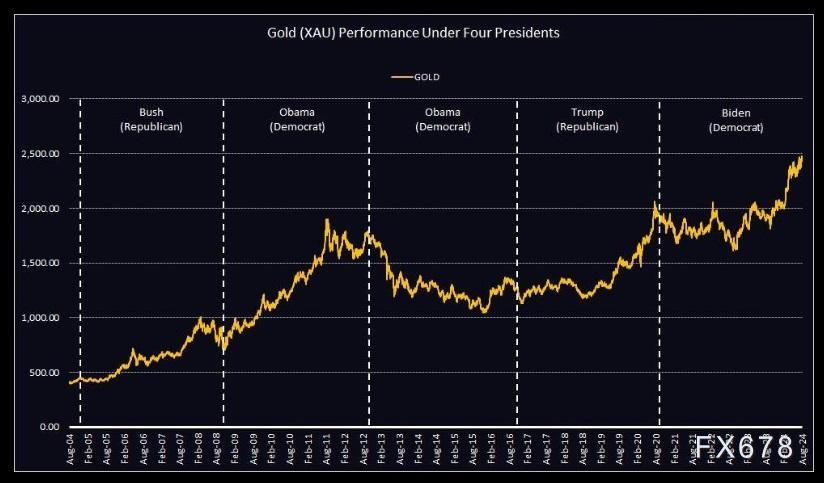

黄金被视为避险资产,在充满不确定性的选举期间,黄金需求通常会增加。历史数据表明,在微观层面上,黄金价格往往会在大选前几个月上涨,如果选举结果存在争议或导致重大政策转变,金价可能会继续上涨。

不过,Octa分析师Kar Yong Ang指出,如果从更宏观的角度来看,我们会发现金价在长期内总体上倾向于上涨,现任美国总统的意识形态立场对金价的表现影响很小,甚至没有影响。的确,在奥巴马总统的第一个任期内,黄金的价值几乎翻了一番,但在他的第二个任期内却下跌了30%。

黄金在2004-2024年间的表现

根据世界黄金协会(WGC)的一项研究,在共和党总统大选前的6个月里,黄金的表现通常会稍好一些,之后就会持平。另一方面,在民主党总统选举之前,它往往表现不佳,在选举后的六个月里,它的表现略低于其长期平均水平。然而,WGC承认,这些结果在统计上是不显著的,黄金不是对当选总统的党派关系做出反应,而是更有可能对特定政策预期效果做出反应。

长风破浪

长风破浪

沪公网安备 31010702001056号

沪公网安备 31010702001056号