金融咨询公司Zeal Intelligence创始人亚当·汉密尔顿(Adam Hamilton)表示,近几个月来,黄金表现强劲,屡创历史新高。所有这些自然助长了看涨情绪,让交易员期待更多收益。尽管黄金牛市确实有可能在未来几个月大幅上涨,但回调的风险正在增加。黄金的主要短期驱动因素是投机者的黄金期货仓位,这种仓位已经过度扩张,即将逆转。

Adam提到:“不管怎样,这些交易员在操纵黄金价格方面都做得非常出色。他们的巨大影响力源于黄金期货固有的极端杠杆。在黄金价格为2500美元时,每份100盎司的期货合约控制着价值250000美元的资产。然而,投机者现在只需在账户中为每份未平仓合约保留10500美元的现金保证金,这相当于高达23.8倍的最大杠杆率。”

“从这个角度来看,自1974年以来,股票市场的法定限额一直是2倍。接近24倍,投入黄金期货的每一美元对黄金价格的影响是直接投资一美元的24倍。而且犯错的风险非常大,因为只要金价与投机者的押注相反,仅仅4.2%的波动就会让他们100%的风险资本化为乌有。这迫使这些人保持短视的超短期交易时间范围。”

他强调,这种极端的杠杆要求关注的是几天或几小时,而不是几个月或几周。没有人能承受 24 倍的长期错误,这是极其无情的。黄金期货投机者必须对影响黄金走势的新闻做出快速反应,快速转移资本。长期以来,他们最受关注的催化剂一直是美国主要经济数据的发布,包括消费者和批发通胀以及月度就业报告。

美国劳工统计局称,美国经济8月份仅创造了14.2万个就业岗位,低于预期的16.1万个。此外,前两个月的修正数据确实很负面,削减了8.6万个之前声称的就业岗位。Adam对此表示:“我一直认为应该在当前的标题中添加修正,这将使它仅增加5.6万个。”

“内部情况也不容乐观,8月,糟糕的兼职工作岗位猛增52.7万个,而优质全职工作岗位却减少了43.8万个。此外,132.5万名美国本土人离开了就业岗位,而63.5万名外国出生的人则获得了工作。美国劳工统计局最初报告7月份非农就业人数为增加11.4万,而预期为增加18.5万,此前非农就业人数罕见低于预期,这也是连续第二次低于预期。所有这些无疑都有利于美联储降息,”他续指。

他认为,投机者长期以来一直在美联储鸽派就业报告发布后大举买入黄金期货,暗示劳动力市场疲软。他们的杠杆买入推动黄金在就业报告发布日大幅上涨,涨幅从1%到2%以上。然而,黄金在非农数据公布后的最初涨幅被限制在+0.5%。随后,黄金在盘中交易中反转下跌1.5%,随后反弹至-0.7%收盘,这种异常疲软引发了一些担忧。

他进一步提到:“我从很多时事通讯订阅者那里听说,在月度就业数据如此糟糕之后,黄金为何遭到抛售。当天,美联储的一些言论被解读为比交易员预期的更为鹰派,这起了一定作用。但黄金未能再创收盘纪录的主要原因是投机者的黄金期货仓位过度扩张。他们没有太多可用的资本火力来进行大规模购买。”

“尽管这些人对黄金价格有着巨大的影响力,但他们的队伍却很小。只有极小一部分交易员足够大胆或愚蠢,对波动性大的黄金使用10倍、20倍甚至有时30倍以上的杠杆。而且他们控制的资本总额与更广泛的市场相比也非常少。黄金期货投机者在耗尽资本火力之前只能进行有限的购买。”

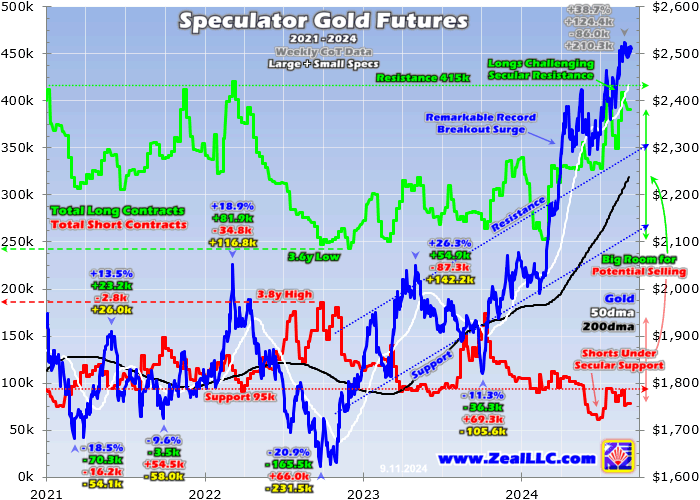

“我发现,推断其中有多少可能可用或已消耗的最好方法是查看投机者的总多头和空头与其近年来的交易区间的比较。这张图表将黄金与投机者的总多头和空头叠加,显示投机者多头和空头是相对较高还是较低。考虑到目前黄金的整体定位,黄金的回调风险确实在增加。这意味着低价买入的机会即将到来。”

(来源:ZealLLC)

黄金目前的上涨趋势已证明是一次非凡的突破性涨势,截至8月底,10.8个月内涨幅最高达到38.7%,黄金3.3年来首次创下名义新高是在12月初,此后黄金价格已上涨28%。一年前,2050美元似乎非常高,但现在2500美元开始感觉正常。

一些独特的驱动因素促成了黄金的强劲上涨。其核心表现是2月中旬至4月中旬黄金价格暴涨20.0%。黄金期货购买无疑在其中发挥了作用,总投机多头合约飙升67.3k份。然而,这一切都发生在黄金大幅突破飙升的前半段,随后黄金期货购买就消失了。

Adam解释:“亚洲投资者和世界各国央行接过了黄金购买的接力棒。 由于黄金期货投机者的资本有限,仅由他们推动的上涨通常最多能获得20%至25%的收益。由于央行非典型的超大规模购买,这一挑战40%以上的巨额收益已变得更大。但考虑到整个黄金上涨周期,投机者的黄金期货购买量仍然很大。在此次上涨周期的大部分时间里,他们继续主导着黄金。”

“投机者一直是黄金期货的巨大买家,他们买入了如此之多,以至于他们可能用于推动黄金上涨的资本火力几乎已经耗尽。黄金期货的疯狂空头回补催生了黄金价格的大幅上涨。早在去年10月初,投机空头就飙升至174.4k份合约的高位,与2022年9月底创下的3.8年高点185.3k相差无几。近年来,投机空头在95k份合约附近获得了强劲的长期支撑。到2024年1月底,它们已经回补到这个水平,但停滞不前,然后在6月底奇怪地大幅下跌。”

“这是4.1年来的一个长期低点,意味着投机者已经完全耗尽了空头回补。事实上,这些合约自那以后已经反弹至支撑位附近。虽然投机者空头可能会走低,但先例表明他们不太可能走低,而且即使走低,这种极端情况也不会持续太久。从现在起,投机者大举卖空的空间远远大于继续买入的空间,这对黄金来说是短期利空,也有点令人担忧。”

“投机多头对黄金的命运更为重要。自黄金上涨以来,投机多头的平均数量比空头多3.3倍。因此,多头对黄金短期价格走势的影响更大。早在去年10月初黄金触底时,投机多头的总量非常低,仅为264.8k份合约。但自那以后,它们在8月底飙升至408.5k份,挑战了阻力位。”

“近年来,这数字一直维持在41.5万份合约左右。尽管由于过度贪婪和兴奋,总投机多头可能会短暂飙升,但这种飙升会在几周内急剧逆转。一旦总投机多头触及并超过其长期阻力位,逆转的可能性就很大。投机者基本没有资金继续购买黄金期货,因此有更大的空间出售过度看涨的押注。”

“引发大规模均值回归多头抛售和严重做空通常需要一些显著的催化剂,比如美联储鹰派通胀数据或就业数据上行意外。最近的一个例子是6月初的就业星期五,当时美国劳工统计局报告称,美国5月份新增就业岗位27.2万个,而预期为19万个。当天收盘时,黄金暴跌3.6%,创下3.6年来最大单日跌幅。”

Adam展望说,随着美联储期待已久、备受期待的下一轮降息周期最近越来越多地定于本周FOMC会议开始,投机者并没有感到被迫抛售黄金期货。因此,鉴于黄金期货的定位如此不平衡,黄金的弹性仍然比它应该的要强。但下行风险比比皆是,而投机空头仍处于超低水平,投机多头处于高位,大规模抛售随时可能爆发。

尽管美联储保证下周将首次降息,但此次FOMC会议仍可能引发黄金期货的大规模抛售。美联储在FOMC每次做出决定时,都会发布其高层官员对未来几年联邦基金利率的预测。6月中旬发布的最新点阵图显示,2024年仅降息一次25个基点,2025年再降息四次,预计降息125个基点。

到明年年底,新的点阵图几乎肯定会包括五次以上的降息,但对交易员来说可能还不够。截至8月,美联储期货隐含的降息在2024年总计降息100个基点,2025年将再降息108个基点,即总共降息超过八次。

他继续提到:“如果美联储高层官员只看到六七次降息,黄金期货交易员可能不喜欢这样。尤其是如果货币交易员认为美联储的鹰派立场足以真正推高美元。周期性的中期上涨回调是健康的,对于重新平衡情绪至关重要,在贪婪情绪飙升至极端之前将其消除。它们通常会迫使黄金至少回到其50日移动均线,即周中2445美元。”

“但在6月下旬和7月下旬,黄金价格都跌破了50日移动均线。黄金很容易一路跌至今年夏天高位盘整交易区间的下支撑位,即2300美元。这将导致自8月底以来总回调幅度达到8.9%,接近10%以上的修正水平。我并没有预测到这一点,但这一点也不奇怪。鉴于投机者对黄金期货的过度看涨,黄金和黄金股票投机者和投资者需要为更大的抛售做好准备。这包括在交易中设置止损,并在黄金开始触底时为新交易准备购物清单。”

“然而,尽管投机者买入的黄金期货大部分已经耗尽,但他们不一定非要很快抛售。如果黄金继续因亚洲投资者和央行的购买而走高,投机者可能不会受到惊吓而抛售。如果美联储高层官员发出比交易员预期更多、更大或更快降息的信号,黄金期货投资者可能引发抛售的担忧将会减弱。另一个因素是黄金最大的不确定因素。”

“通常在推动黄金大幅上涨方面发挥重要作用的美国股票投资者在这次上涨中完全没有发挥作用。我不久前写了一篇完整的文章来分析这一点,以及为什么黄金需求的回升将对黄金产生超级利好。黄金迟早会上涨到足够长的时间,最终吸引美国股票投资者回归黄金ETF股票,从而加速黄金的上涨。”

“主要的黄金ETF充当着大量股市资本涌入黄金的渠道,这很容易压倒规模较小的黄金期货投机者所做的一切。因此,在不可避免的均值回归黄金期货抛售开始之前,黄金的这一上涨趋势仍可能大幅上涨。然而,当总投机多头过高而总投机空头超低时,黄金抛售风险仍然很高。”

Adam指出,健康的回调不但没有让人感到恐惧,反而创造了最佳的中段上涨买入机会。尤其是黄金股,其杠杆率约为黄金材料价格波动的2倍至3倍。得益于当前黄金价格高企,黄金开采利润飙升至惊人的创纪录高位。

黄金股价格仍需翻两到四倍才能反映出2500美元的黄金价格,更不用说随着这一强劲的长期牛市不断增长,黄金股价格将走向何方。

他最后警告:“任何一天,某种催化剂都可能引发黄金期货的大规模抛售,并可能迅速滚雪球般扩大,导致金价大幅回调。尤其是如果美元因美联储鹰派消息而大幅上涨。但这并不意味着黄金即将遭遇抛售。如果黄金继续上涨,亚洲投资者、央行甚至美国股票投资者很快会买入,投机者不应该急于抛售黄金期货。”

沪公网安备 31010702001056号

沪公网安备 31010702001056号