国债:上周央行加大公开市场逆回购净投放,资金前紧后松,10年期国债收益率单边快速下行,9月14日收于2.04%,再创2002年以来新低。目前市场认为随着降息预期强化,10年期国债利率有望下行突破2.0%以下,但长端利率的下行或仍面临阻碍。此外,在当前环境下,监管强力干预长债可能性较低。同时机构也提示9月债市可能随时面临回调,急跌+慢牛组合可能再次出现。

贵金属:近期,金价突破上行,再创历史新高,银价也随之大涨,并已经回到30以上。行情背后的主要驱动来自整体市场的风险偏好回暖,权益和商品市场均有所反弹,通胀预期也在企稳后小幅回升。9月以来,市场对于就业市场风险的担忧仍在持续,美债实际利率一路向下,金价上行动能充足。经济数据方面,美国8月核心CPI环比0.3%,略高于预期的0.2%和前三个月均值0.1%。其中,OER租金环比从0.4%升至0.5%,为今年1月以来最大涨幅。超级核心CPI环比上涨0.3%,为4月以来的高点。整体来看,美国8月CPI基本符合预期,但核心CPI由于住房通胀粘性影响而小幅反弹。贵金属策略上,降息周期即将开启,建议黄金多单继续持有,避免追高。

纯碱玻璃:节前供给需求矛盾未见放松,整体玻璃需求依然疲弱,金九银十旺季不旺已成定局,少量厂家已经开始被动去产能,现在等待几家大厂是否跟随减产,减产预期如能顺利落地则可能为多方带来新的利好。纯碱方面则保持重心下移态势,轻重碱均持续垒库,现货交易平淡,后续预计短期内维持现状。

镍:上周全球纯镍库存上升,国内纯镍库存增长放缓,镍进口盘面利润仍处亏损区间,进口窗口维持关闭状态。价格快速下跌突破一体化电积镍生产成本后出现短期反弹,综合来看,我们认为目前镍矿价格存在支撑,国内库存上升趋势尚未翻转,下游需求未见增长仍是纯镍价格缺少上行力量的主要原因,过剩格局仍将持续,预计镍价震荡偏弱。

豆粕:短期以震荡运行为主,8月usda供需报告数据中性,对行情影响较少。美国农业部在每周作物生长报告称,9月15日当周,美豆优良率为64%,市场预估为64%,之前一周为65%,去年同期为52%;大豆收割为6%,市场预估为4%,上年同期为4%,五年均值为3%;后续需关注巴西方面天气情况,若干旱持续或影响农户种植进度。国内方面,到港环比减少,随着双节备货行情启动,需求或有增加,现货基差企稳。

集装箱运价:当前现货运价仍处于下行通道,且临近国庆船司揽货填舱压力增加,预计价格战将进一步加剧,持续施压盘面情绪。短期难言现货价格是否存在支撑位,绝对高位的情况下船司具有充分动能在传统淡季进行降价揽货。预计短期宣涨可能性有限,预计跌势持续至11月前后。即便年末存在需求旺季和结构性运力缺口,12月运价的高度将更多取决于10-11月此轮下跌的深度。后续现货持续维持弱势的背景下盘面预计震荡偏弱。10合约围绕交割估值进行定价,更多受到现货下跌的绝对水平影响,预计在2000-2300点区间内震荡整理。12合约上周的反弹难以持续,更多围绕现货下行趋势进行定性,节前价格战或将进一步放大市场悲观情绪,关注潜在的逢高布空机会。

宏观

1、据报道,近期人民银行释放出降准还有空间的积极信号。业内专家表示,后续人民银行将继续坚持支持性货币政策,更加有力支持经济高质量发展。为更好保持流动性合理充裕,引导银行增强贷款增长的稳定性和可持续性,货币政策或加大逆周期调节力度,新一次降准料大概率在今年内落地。

2、北京时间9月19日凌晨,美联储将公布最新议息决议。市场预期美联储将在此次会议上宣布降息,分歧在于降息幅度是25个基点还是50个基点。虽然上周五以来市场对50个基点的降息预期不断升温,但考虑到美国经济基本面因素,美联储以25个基点的步伐开启此轮降息周期的可能性依然较高。

产业

1、中秋假期期间,国际金价再度飙升。继9月12日晚间创新高后,国际黄金价格在此后的数个交易日延续强劲涨势,不断突破前高。Wind数据显示,伦敦金现9月16日盘中最高触及2589.68美元/盎司,创历史最高纪录。截至9月17日,伦敦金现在2580美元/盎司上下波动,仍然处于高位。领秀财经首席分析师刘思源表示,近期金价上涨已经透支了美联储降息预期,后续金价在美联储降息落地后短期有回调需求,但中线依旧看多黄金。

2、世界黄金协会公布的数据显示,黄金ETF亚洲地区7月流入约4.38亿美元,连续第17个月实现流入。其中印度市场的流入量最大得益于近期公布的预算案中所涉及的改革举措。在此改革举措中,有效缩短了长期投资认定期限并降低了相关税率,使得黄金ETF在此环境下与其他资产享受同等税率条件。当地货币计价的强劲金价也起到了一定作用。

3、巴西国家商品供应公司:2024-25年巴西大豆产量将增长13%,至1.663亿吨。

4、美国至9月13日当周API原油库存增加196万桶,预期减少16.7万桶,前值减少279万桶。

5、俄罗斯天然气工业股份公司称,将继续通过乌克兰向欧洲输送天然气,周一输送量为4240万立方米。

6、据上海航运交易所数据,截至9月16日,上海出口集装箱结算运价指数(欧洲航线)报3813.92点,与上期相比跌16.5%。

7、高盛将2024年第四季度铁矿石价格预测下调至每吨85美元(此前为每吨100美元)。高盛将天然气2024年第四季度的价格预测下调至每百万英热单位2.75美元,并将2025年的价格预测维持在每百万英热单位3.70美元。

金融

1、国际油价全线上涨,美油10月合约涨1.48%,报71.13美元/桶。布油11月合约涨1.21%,报73.02美元/桶。

2、国际贵金属期货普遍收跌,COMEX黄金期货跌0.48%报2596.4美元/盎司,COMEX白银期货跌0.27%报31.05美元/盎司。

3、伦敦基本金属全线收跌,LME期铜跌0.12%报9379美元/吨,LME期锌跌0.75%报2924美元/吨,LME期镍跌1.04%报16115美元/吨,LME期铝跌0.87%报2506.5美元/吨,LME期锡跌0.15%报31880美元/吨,LME期铅跌1.35%报2011美元/吨。

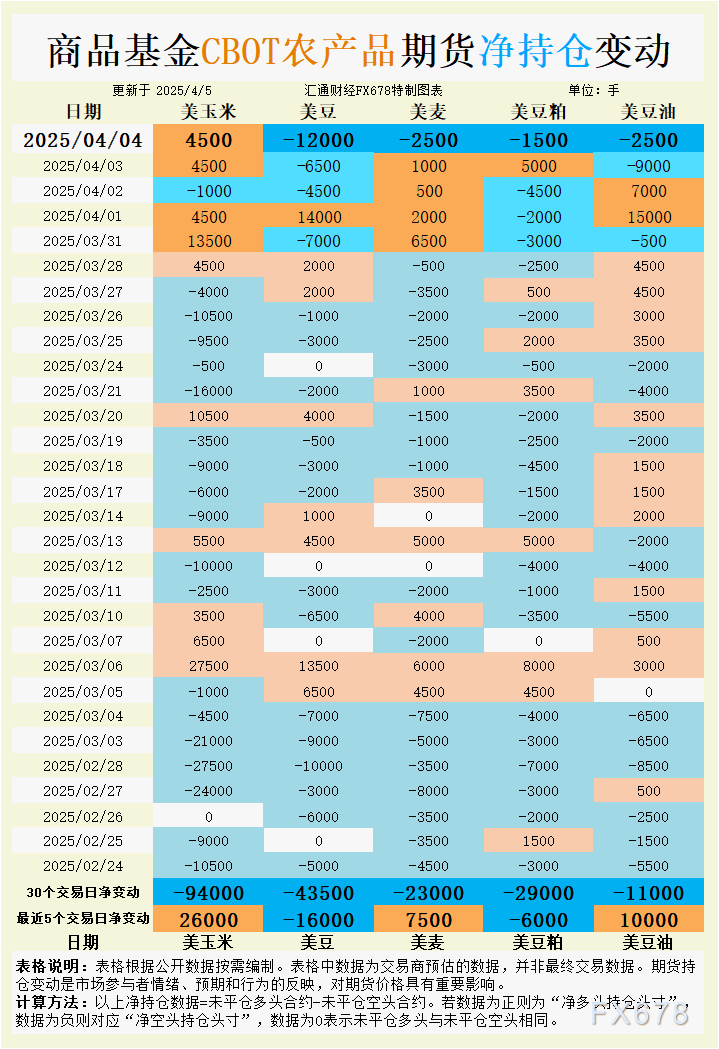

4、芝加哥期货交易所(CBOT)农产品期货主力合约收盘涨跌不一,大豆期货涨0.27%报1007.25美分/蒲式耳;玉米期货涨0.37%报412.25美分/蒲式耳,小麦期货跌0.35%报576.5美分/蒲式耳。

5、欧债收益率集体收涨,英国10年期国债收益率涨0.9个基点报3.766%,法国10年期国债收益率涨2.7个基点报2.854%,德国10年期国债收益率涨2.1个基点报2.141%,意大利10年期国债收益率涨2个基点报3.495%,西班牙10年期国债收益率涨2.4个基点报2.935%。

6、美债收益率多数收涨,2年期美债收益率涨5.3个基点报3.619%,3年期美债收益率涨5.4个基点报3.476%,5年期美债收益率涨3.1个基点报3.449%,10年期美债收益率涨3个基点报3.65%,30年期美债收益率跌1.4个基点报3.962%。

海通期货公司授权由“专注国内期货衍生品交易的专业行情分析资讯网站”:【汇通财经 www.fx678.com 】转发

沪公网安备 31010702001056号

沪公网安备 31010702001056号