墨西哥湾大豆基差稳中有升,出口需求推动价格坚挺

周四,通过驳船运往墨西哥湾并装载出口的大豆基差报价整体呈现出稳定至走高的趋势,主要原因是出口需求的增加以及运输费用的上涨。据交易商表示,尽管近期墨西哥湾的恶劣天气造成了谷物处理的延误,但大豆的出口需求依然旺盛。

近期,中国进口商从中秋节假期结束后重新入市,大量询问大豆价格。由于美国大豆价格具有竞争力,预计将有部分11月的出货量通过太平洋西北港口发往中国市场。这显示出中国买家对美国大豆的强劲需求,这将继续支撑未来几个月的大豆出口。

美国农业部数据显示,截至上周,美国大豆净出口量达到174.8万吨,超出市场预期,其中中国买入了97.39万吨,占比超过50%。这表明中国仍然是美国大豆的重要买家,对于后续的出口需求提供了有力支撑。未来,如果中国的采购量持续增加,大豆的基差可能进一步走高。

从基差来看,CIF九月大豆驳船报价比芝加哥期货交易所11月大豆期货高出5美分,达到70美分,十月驳船报价则上涨至74美分。11月上半月大豆离岸出口溢价比期货上涨1美分至131美分,而11月下半月报价较期货上涨2美分至122美分。基差的上升反映了出口需求的强劲以及运输成本的增加。

随着密西西比河水位低导致的运输延误问题持续存在,驳船运费也显著上涨,特别是即期运费在圣路易斯站上涨了25%。如果水位问题无法得到有效解决,运输瓶颈可能进一步推升基差价格。

总体来看,需求的增加、运输费用的上涨以及中国市场的强劲需求,都将继续对大豆市场形成支撑。未来几周,需关注美国出口量的进一步变化以及密西西比河的水位状况对大豆市场的影响。

豆粕基差持稳,收获量增加缓解供应紧张

周四,美国中西部地区豆粕基差报价保持稳定。虽然西部地区旧作大豆供应依然紧张,但随着大豆收割进度的推进,市场供应压力逐渐缓解,新的大豆供给正逐步进入加工环节。

由于预期美国大豆产量将创历史新高,一些终端用户持观望态度,期待现货豆粕价格下跌。出口方面,墨西哥湾的豆粕基础报价涨跌互现。11月和12月运往墨西哥湾的豆粕CIF基础出价有所下降,而FOB出口溢价则小幅上涨。可以看出,虽然内陆市场供应逐渐充足,但出口需求的支撑作用依然存在。

美国农业部的数据显示,截至9月12日当周,美国2024/25豆粕出口销量为28.3万吨,符合市场预期。尽管出口数据表现不算特别亮眼,但依然表明了海外市场对美国豆粕的稳定需求。

在期货市场上,芝加哥期货交易所10月豆粕期货上涨2.10美元,至每短吨320.00美元,而11月大豆期货下跌3/4美分,至每蒲式耳10.13-1/4美元。豆粕期货的上涨反映出市场对豆粕未来价格的相对乐观情绪。

短期内,随着收获季节的推进,预计豆粕的基差波动幅度不会太大,供应增加将使内陆市场保持稳定,但需要关注出口需求的变动是否会为价格带来额外的支撑。

豆油期货价格反弹,出口需求和压榨利润改善

周四,芝加哥期货交易所10月豆油期货上涨0.69美分,至每磅41.68美分。豆油价格的反弹主要得益于近期压榨利润的改善。数据显示,CBOT 11月至12月板材压榨利润最新上涨7-1/2美分,至每蒲式耳1.44美元。压榨利润的提升将鼓励加工商提高大豆压榨量,增加豆油和豆粕的供应。

从基差方面来看,墨西哥湾豆油的FOB出口溢价略有上涨,这显示出海外市场对美国豆油的需求依然较为稳定。虽然国内饲料原料需求平静,但在出口市场上,豆油仍然具有一定的竞争力。

未来,豆油价格走势将受到原油价格波动和生物柴油需求的影响。需要关注国际原油价格的变化,以及美国国内生物柴油政策的进一步走向。

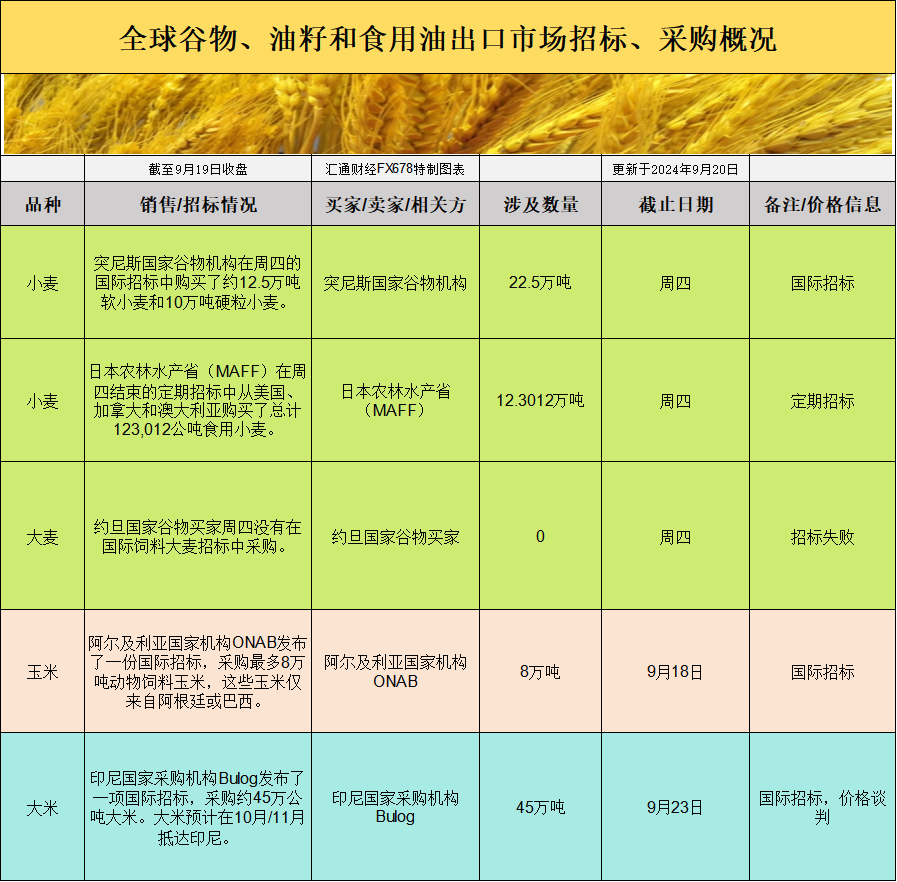

国际小麦招标增加,价格承压下跌

近期,国际小麦市场上,各国的招标活动频繁。突尼斯国家谷物机构在周四的国际招标中购买了约12.5万吨软小麦和10万吨硬粒小麦。日本农林水产省在定期招标中从美国、加拿大和澳大利亚购买了总计12.3万吨食用小麦。这些采购需求表明国际市场对于小麦的需求依然旺盛。

然而,美国平原地区的干旱状况对冬小麦播种产生了负面影响。根据美国干旱监测周报,截至9月17日,小麦主产区堪萨斯州65%的地区处于“中度干旱”状态,高于前一周的56%。干旱天气不仅影响了小麦的种植进度,也可能对未来产量造成不利影响。

美国南部平原的硬红冬小麦现货基差报价保持稳定,但堪萨斯城12月HRW小麦期货周四结算价下跌14美分,至每蒲式耳5.64-1/2美元。受出口需求低迷和干旱天气的双重影响,小麦市场面临一定的压力。

未来,需密切关注干旱天气对小麦种植的影响,以及国际市场的采购动向是否会为价格提供支撑。

玉米基差稳定,国际招标待定

本周,墨西哥湾CIF玉米驳船基差出价大多保持稳定。9月份装载的CIF玉米驳船出价比CBOT 12月玉米期货高出71美分,10月份驳船出价则稳定在比期货高76美分。11月上半月玉米离岸价出口溢价比期货高115美分,下半月比期货高112美分,均保持稳定。

美国农业部最新数据显示,2024/25年度美国玉米出口销售量为246,300吨,低于市场预期的30万至65万吨。与此同时,阿尔及利亚国家机构ONAB发布了一项国际招标,采购最多8万吨动物饲料玉米,来源仅限于阿根廷或巴西。该招标的结果将在9月18日公布。

虽然美国玉米出口表现不佳,但目前阿根廷和巴西的市场竞争也在加剧。全球玉米市场面临供需结构的微妙变化,未来需密切关注南美供应动态及阿尔及利亚招标的最终结果对市场的影响。

此外,受中西部玉米收割进度加快影响,周四美国中西部玉米基准报价持稳至走弱。季节性供应增加使得玉米价格承压,但如果未来出口需求能够有所改善,基差可能会再次回升。

当前,国际市场的谷物招标活动和基差变动反映了全球需求的复杂变化。大豆、豆粕和豆油市场受出口需求的支撑相对强劲,但小麦和玉米市场面临的挑战则更多来自于天气条件和国际竞争。未来几周,市场将继续关注密西西比河水位的变化、全球招标活动的进展以及各类谷物的出口表现对价格的影响。在当前形势下,交易者需密切跟踪各品种的供需动态,以便及时调整策略。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号