大豆:巴西降雨施压,美国出口基差坚挺

近期大豆市场的焦点集中在南美天气与美国出口上。根据最新行情,CBOT大豆期货价格在9月25日下跌0.3%,报每蒲式耳10.38-3/4美元。巴西地区预期降雨改善了播种前景,缓解了干旱导致的忧虑,削弱了此前的上涨动力。值得注意的是,中国央行出台了广泛的经济刺激措施,这对全球需求,尤其是中国的大豆采购需求形成支撑。

与此同时,美国现货市场的大豆基差保持坚挺,墨西哥湾驳船基差报价显示,9月大豆驳船报价高于CBOT 11月期货7至85美分,反映出出口渠道的供应紧张局面。由于中西部和三角洲地区降雨限制了收割进度,短期内基差有望维持高位。预计随着未来天气转好,基差可能逐步回落,但目前的出口需求压力仍然支撑市场。

市场情绪分析:巴西降雨虽然削弱了价格,但美国出口紧张的现货供应对基差构成支撑。中期来看,如果中国需求放缓,或许会对价格形成进一步压力。

豆粕:供应紧张,期货高位回落

豆粕市场同样经历了波动,受美国现货供应紧张影响,基差报价保持坚挺。尤其是在9月的初步收割阶段,供应恢复的节奏较慢。CIF豆粕基础报价基本保持不变,表明短期内现货供应紧张依旧未有显著改善。

根据美国农业部的最新数据,截至9月24日,大豆收割已完成13%,虽处于正常水平之上,但由于降雨和物流问题,部分地区的供应仍然受限。市场交易商预计,未来几周内豆粕供应紧张可能会逐渐缓解,但短期内基差仍将维持坚挺。此外,豆粕期货价格达到七周以来的高点,10月豆粕期货一度触及每短吨323.60美元,反映出市场的上行压力,但随后出现回落。

市场情绪分析:豆粕的供应瓶颈和出口需求共同推动基差维持高位。尽管现货紧张局面尚未完全缓解,但随着收割进度推进,供应压力有望缓解,基差或将逐渐走软。

豆油:需求疲弱,期货受支撑

豆油市场的情况稍显复杂。近期的全球采购需求疲软,尤其是中国的需求减弱对市场产生了负面影响,但美国豆油基差报价和期货价格仍维持相对强势。交易商透露,近期的国际豆油招标活动较少,导致出口市场溢价出现部分走软,但美国墨西哥湾的豆油基差报价仍处于高位。

值得关注的是,知名机构指出,未来几周全球植物油市场需求有望逐步恢复,特别是东南亚市场需求的复苏可能对豆油价格产生支撑。但目前来看,基差的高位主要是由于供应紧张和美湾地区的出口瓶颈所致。

市场情绪分析:豆油短期价格面临的主要压力来自全球需求的减弱,但基差依然受到供应端问题的支撑。预计全球需求恢复可能对价格形成支撑,但短期内波动性仍较高。

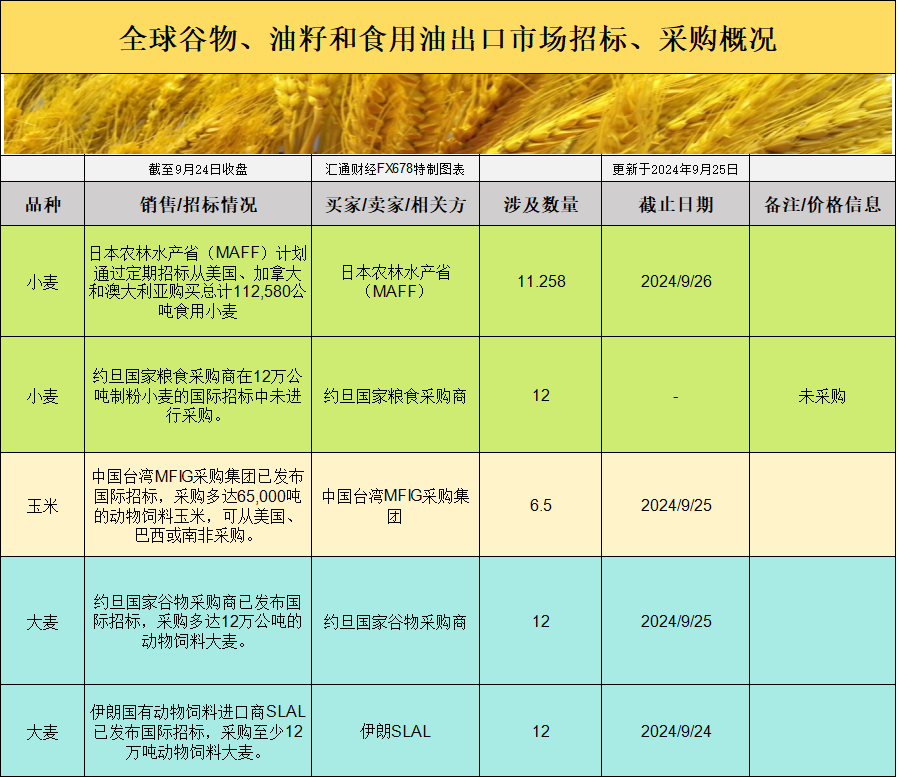

小麦:日本和约旦招标推动价格反弹

小麦市场近期受到了国际招标活动的推动。日本农林水产省计划通过招标采购112,580公吨食用小麦,而约旦的120,000公吨招标却未达成交易,这些活动显然对市场情绪产生了不同程度的影响。

当前CBOT小麦期货价格下跌0.4%,报每蒲式耳5.76美元,主要原因是全球需求不振和出口竞争激烈。然而,堪萨斯城硬红冬小麦的基差报价显示,随着铁路运输压力增加,部分品种的蛋白质溢价有所上涨,特别是高蛋白小麦的报价每蒲式耳上涨8至10美分。

值得注意的是,尽管基差有所上升,但整体供应相对充足,尤其是南半球国家的小麦即将进入市场,这将对全球价格构成下行压力。

市场情绪分析:尽管招标活动为市场带来一定支撑,但全球供应充足和需求不振将继续压制价格。基差上涨更多反映了物流问题,而非市场需求的强劲。

玉米:招标活跃,基差平稳

玉米市场近期的招标活动较为活跃。根据最新消息,中国台湾的MFIG采购集团发布了6.5万吨动物饲料玉米的国际招标,并计划从美国、巴西或南非采购。与此同时,欧洲贸易商也报告称,伊朗和约旦均发布了大量动物饲料大麦的国际招标,可能对玉米市场构成间接影响。

CBOT玉米期货价格下跌0.4%,报每蒲式耳4.10美元。虽然美国玉米收割已完成14%,高于五年平均水平,但市场供应充足,且全球采购活动的节奏并不均匀,导致价格承压。不过,墨西哥湾出口的玉米基差报价显示,出口溢价保持稳定,9月驳船出价较期货低3美分,10月报价较期货低2美分。

市场情绪分析:玉米市场的国际采购活动为短期价格提供了一定支撑,但供应充足的背景下,价格仍受抑制。基差平稳反映了市场对短期出口需求的谨慎态度。

综上所述,近期国际谷物和油籽市场受招标变动和基差影响,呈现出复杂的价格波动格局。大豆和豆粕的供应紧张局面尚未完全缓解,短期内基差或将继续维持高位;小麦和玉米市场则受国际采购活动影响,招标的结果将在未来几天进一步影响价格走势。全球需求的波动和供应链问题仍是影响市场情绪的重要因素,交易者需密切关注未来几周的天气状况和采购动向。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号