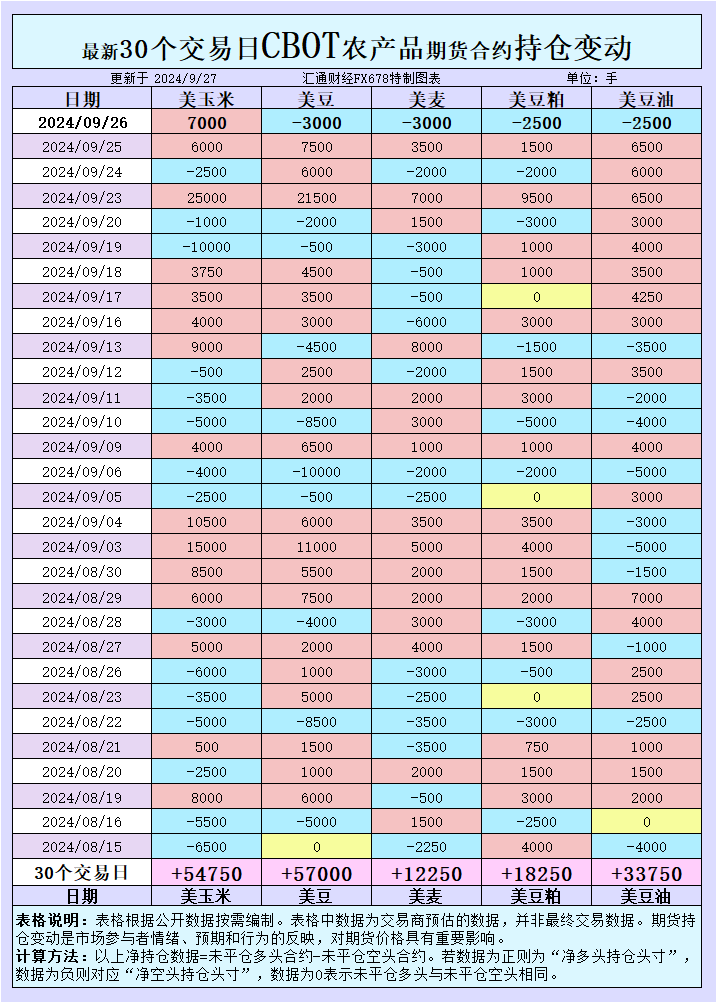

根据汇通财经观察,海外交易商估算的结果显示:

2024年9月26日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

一、大豆:空头情绪加强,价格承压

最新数据显示,大宗商品基金加大了对CBOT大豆的投机性净空头头寸。这一举动表明,投资者对大豆价格未来走势并不看好。事实上,9月27日CBOT大豆期货主力合约(Sv1)下跌0.5%,收于每蒲式耳10.35-1/2美元。

从基本面来看,全球市场的大豆需求虽然有所恢复,但天气因素对巴西和阿根廷的种植活动产生了负面影响。尤其是巴西,干旱天气已延缓了大豆的种植进度。虽然市场预计未来一个月的降雨可能会及时缓解这一情况,但短期内供应链的不确定性为价格带来了更大的波动风险。

知名机构分析师指出,全球大豆供应链正面临不确定性,短期内的干旱压力加剧了市场情绪的分歧。不过,随着南美进入种植高峰期,全球供需平衡可能在年底前得到改善,这将为大豆价格提供一定的支撑。然而,投机资金的大规模空头头寸仍是当前市场的一大隐患。

二、豆粕:空头压制,价格难有起色

同样受到压制的还有豆粕。数据显示,大宗商品基金增加了CBOT豆粕的投机性净空头,这意味着市场对豆粕的需求前景持悲观态度。9月27日,CBOT豆粕期货价格同样表现低迷。

从基本面角度看,豆粕的需求受到了饲料行业的影响。虽然全球畜牧业的恢复带来了部分需求,但供给端的不确定性仍然拖累价格。此外,巴西和阿根廷的豆类产品出口面临气候和物流的双重挑战,导致了短期市场的波动。

知名机构指出,随着大豆种植季的临近,豆粕市场的供需形势或将有所改善,但短期内价格仍可能承压。投资者应关注南美地区的气候变化及其对种植进程的影响,尤其是在未来几周内可能发生的种植面积调整。

三、豆油:净空头持仓激增,价格趋弱

豆油市场的投机性净空头头寸也大幅增加,表明投资者对未来的价格走势持更加悲观的态度。9月27日,豆油期货价格跟随大豆和豆粕下行。

从全球供需面来看,豆油价格受到棕榈油和其他植物油价格走势的影响较大。最近,国际市场棕榈油价格波动频繁,这直接带动了豆油价格的调整。与此同时,全球生物柴油需求的预期波动也为豆油市场增加了不确定性。

市场分析师普遍认为,未来一段时间内豆油价格可能继续承压,尤其是在棕榈油市场恢复供给的背景下。不过,随着大豆和豆油的整体供应链改善,市场也不排除豆油价格反弹的可能性,具体取决于需求端能否在短期内回暖。

四、小麦:需求疲软与气候双重压力

9月27日CBOT小麦期货主力合约(Sv1)下跌1%,报每蒲式耳5.78-1/2美元。尽管本周整体价格有所回升,但美国小麦出口需求的疲软仍然是压制价格的主要因素。

大宗商品基金在CBOT小麦市场上持有大量净空头头寸,这意味着投资者对小麦的需求前景并不看好。然而,俄罗斯干旱天气对未来供应的担忧推动了价格短期内的上涨。俄罗斯作为全球最大的小麦出口国,其生产问题直接影响了全球小麦价格的波动。

分析师指出,虽然俄罗斯的干旱问题已经对播种产生了影响,但小麦的长期价格走势仍需关注美国农业部即将发布的季度库存报告。这份报告可能会揭示全球小麦供应的真实情况,进而为市场提供更多线索。

五、玉米:多头加仓,价格稳中有升

与大豆、豆粕和小麦的空头情绪不同,CBOT玉米市场出现了多头加仓的现象。最新数据显示,大宗商品基金大幅增加了CBOT玉米的投机性净多头。这表明投资者对玉米市场的前景抱有更为积极的预期。

9月27日,CBOT玉米主力合约(Cv1)下跌0.4%,至每蒲式耳4.11-1/2美元,但整体上周涨幅超过2%。这一表现反映了市场对玉米需求的乐观情绪,特别是在美国国内需求回暖的背景下。

从基本面来看,阿根廷的干旱问题和美国的需求回升是推动玉米价格走强的主要因素。知名机构分析师指出,尽管短期内天气因素可能对供应产生一定的影响,但全球市场的需求恢复为玉米价格提供了有力支撑。

未来一段时间内,市场将密切关注南美的种植进度以及美国农业部的库存报告,这些数据将为未来价格走势提供重要参考。

持仓变化揭示情绪转折

整体来看,CBOT持仓变化反映了市场对各主要谷物品种的不同预期。在大豆、豆粕和豆油市场上,空头持仓的增加表明投资者对价格前景持谨慎态度,而小麦和玉米市场则表现出不同的情绪。尤其是玉米市场,随着多头头寸的增加,市场对未来价格上涨的信心逐渐增强。

值得注意的是,未来几周内的天气变化、全球需求回暖以及美国农业部的库存报告将成为市场的关键驱动力。投资者应密切关注这些因素,以便更好地把握市场动向。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号