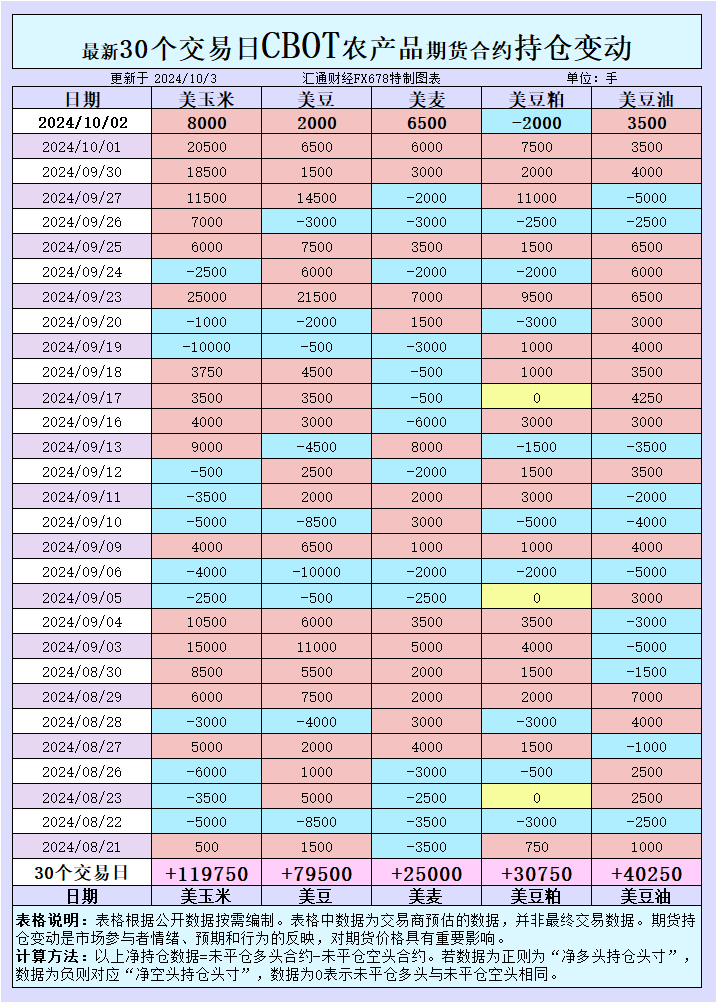

根据汇通财经观察,海外交易商估算的结果显示:

2024年10月2日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

玉米市场

在10月2日的交易中,玉米市场的波动性较大,主要受到全球供需形势以及天气因素的影响。墨西哥湾地区的玉米驳船基差报价有所下跌,因密西西比河的水位情况有所好转,驳船运力恢复正常,出口溢价也随之下降。CIF驳船的报价比芝加哥期货交易所(CBOT)12月期货合约(CZ24)低2美分,至每蒲式耳72美分。而墨西哥湾离岸价的玉米出口基准价相比11月上半月的期货价格则高出约110美分,下跌了4美分。

市场消息指出,阿尔及利亚国家机构ONAB发布了国际招标,计划采购32万吨来自阿根廷或巴西的饲料玉米,进一步加剧了市场对玉米出口的关注。此外,美国农业部预计本周的玉米出口量将在60万至100万吨之间。

美国中西部地区的玉米基差则涨跌互现,内布拉斯加州布莱尔的大型玉米加工厂的报价下降了5美分,而芝加哥地区一家加工厂的基价则上涨了5美分。芝加哥期货交易所的玉米期货价格在周三创下三个月来的新高,12月期货合约收于每蒲式耳4.32-1/2美元。

未来天气形势对玉米市场有利,美国中西部将迎来干燥天气,预计将有助于收割进展。不过,港口工人的罢工也对运输构成了一定威胁,可能会导致出口节奏放缓。

大豆市场

大豆市场同样受到了天气和运输条件的双重影响。密西西比河的水位回升使得墨西哥湾的大豆驳船基差报价下滑。10月到岸的大豆驳船报价较期货价格低1美分,至每蒲式耳67美分,而11月上半月的大豆离岸价也下跌1美分至每蒲式耳114美分。

市场对大豆的出口预期仍然较为乐观。美国农业部预计,本周大豆出口量将达到100万至160万吨。然而,CBOT大豆期货周三收盘微跌1-1/4美分,至每蒲式耳10.56美元,主要是因为市场对巴西降雨的担忧缓解,同时欧盟可能推迟实施反毁林规则,这对美国大豆的需求预期有所削弱。

在现货市场上,美国中西部的大豆基差保持稳定,收割进展平稳。商品天气集团预计未来10天内干燥的天气将为大豆的收割提供有利条件,这对加工厂供应大豆产生了积极的影响。

小麦市场

小麦市场在本周迎来了较大的波动,尤其是由于全球采购的增加,市场情绪普遍偏多。埃及国家谷物买家达成了有史以来最大的小麦直接采购交易之一,采购量覆盖2024年11月至2025年4月的时期。与此同时,泰国一家进口商集团也在一场招标中购买了约12万吨动物饲料小麦,这都推动了全球小麦市场需求的提升。

受俄罗斯干旱和乌克兰河港遭受无人机袭击的影响,全球小麦供应链的风险上升,推动了芝加哥期货交易所的小麦期货价格上涨。堪萨斯城12月硬红冬小麦期货(KWZ24)在10月2日上涨21美分,至每蒲式耳6.19-1/4美元,创下自6月20日以来的最高点。

现货市场上,南部平原地区的硬红冬小麦出价持稳,部分农民已开始为2024年的收成进行定价。墨西哥湾沿岸的小麦铁路车厢基价每蒲式耳上涨五美分,而通过铁路运输到堪萨斯城的小麦蛋白质溢价也有所提高,这反映了国内面粉厂对特定等级小麦的需求增加。

豆粕市场

豆粕市场在本周同样受到了物流状况的影响,尤其是美国东部地区因飓风海伦带来的洪水问题影响了大豆压榨和养殖业的运营。在墨西哥湾,豆粕驳船基差报价涨跌互现,因市场对饲料原料的需求有所支撑。同时,由于10月期货合约即将到期,豆粕出口商将报价基础切换为12月期货合约(SMZ24)。

美国中西部地区的豆粕现货基差保持稳定,铁路和卡车运输点的基础报价没有变化。然而,芝加哥期货交易所豆粕期货则表现疲软,12月合约价格下跌6.30美元,收于每吨341.20美元。

此外,美国农业部数据显示,8月份美国大豆压榨量为1.675亿蒲式耳,为2021年9月以来的最低月度压榨量。这一数据提醒市场,大规模的压榨停工在收获前已经对大豆加工造成了负面影响,未来的供应形势仍需密切关注。

豆油市场

豆油市场相较于其他品种表现略显稳定。由于豆粕的疲软和大豆需求的波动,豆油的基差和期货价格波动不大。美国墨西哥湾的豆油基差报价未出现大幅变动。

展望未来,分析师指出,豆油市场的需求可能会在欧盟反毁林政策推迟的背景下出现一定下滑,但全球植物油需求的基本面依然强劲,尤其是在生物燃料需求不断增长的背景下。

整体来看,近期全球农产品市场波动显著,主要受到天气、全球贸易需求以及物流条件的影响。玉米和小麦的价格受全球采购增加和天气风险的支撑,而大豆和豆粕市场则受到需求放缓和收割进展的压力。未来几天,美国中西部的干燥天气预计将有助于玉米和大豆的收割,而全球贸易形势和物流瓶颈则继续对市场价格构成影响。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号