市场背景:中东局势降温,需求前景受抑

尽管中东局势依旧紧张,尤其是以色列与伊朗的潜在冲突带来的供应链中断风险让市场保持高度关注,但当前市场风险溢价已有所消退。此前,以色列对伊朗的报复性打击一度引发投资者对石油供应链的担忧,但近期有关供应链中断的恐慌情绪略有缓解。市场逐渐适应了该地区的局势变动,油价随之有所企稳。

同时,石油输出国组织(OPEC)和国际能源署(IEA)相继下调了2024年和2025年的全球石油需求预期,预示着未来几年全球经济增速放缓可能导致石油需求下滑。这一预期加剧了市场对于未来供需关系失衡的担忧,两大原油指标价格本周累计跌幅达到6%-7%。

美国库存数据成为焦点

投资者目光紧盯即将发布的美国能源信息署(EIA)原油库存数据。根据市场消息人士援引美国石油协会(API)提供的数据显示,上周美国原油和成品油库存均出现下降,打破了此前市场预期的库存增加的预测。这一意外消息在市场上引发了短暂的波动。当前市场普遍预期,美国原油库存或将保持下降态势,而官方库存数据将于周四(北京时间23:00)发布。该数据将为市场提供短期供需状况的进一步线索,并可能引发油价短期波动。

此外,新加坡企业发展局(ESG)数据显示,截至10月16日当周,新加坡轻质馏分油和中质馏分油库存均显著下降,分别下降至9个月和14周低点,这反映出亚洲市场需求依旧强劲。然而,燃料油库存则出现上升,达到了四周高点,这或许预示着燃料市场供需状况有所缓解。

市场观点:技术面偏空,反弹乏力

从技术角度来看,分析师对近期油价的走势普遍持谨慎态度。IG驻悉尼市场分析师Tony Sycamore指出:“市场正在等待中国全国人大会议出台的财政刺激计划的详细内容,如果规模足够大,将为市场带来提振。”他认为中国政策的力度和具体措施将对市场产生较大的影响,尤其是对原油需求层面的影响。

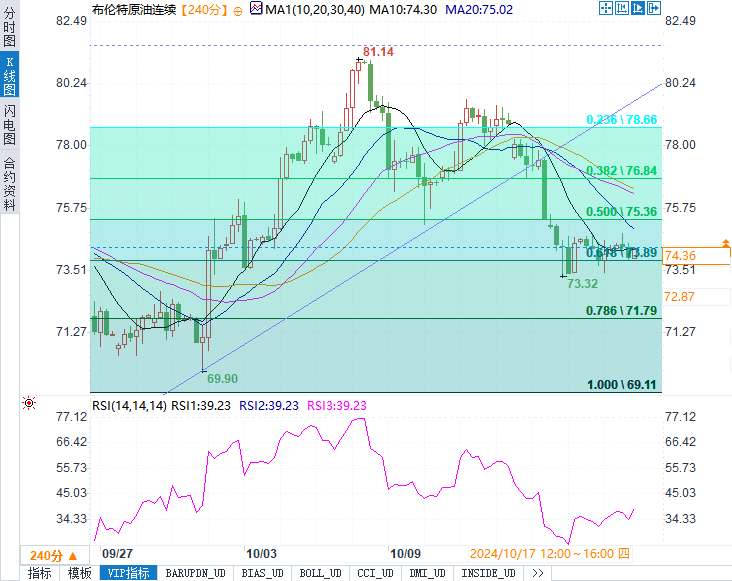

此外,针对布伦特原油期货,市场分析师指出其目前正接近测试关键阻力位75.36美元的区间。当前价格呈现出双顶形态,随机指标已显示出失去动能的迹象,这支撑了短期看跌反弹的可能性。因此,分析师建议,短期内依旧保持看跌立场,若未能突破75.36美元的阻力位,布伦特原油可能会进一步下探至73.90美元,甚至延续至72.06美元的低位区间。

在WTI原油期货方面,价格维持在70.58美元附近震荡,未能有效突破该水平,双顶形态的负面压力依旧压制其反弹动能。当前技术面展现出明显的看空信号,下一步支撑位预计在68.65美元。50日指数移动平均线(EMA50)的负面压力同样对价格形成抑制。如果价格突破72.15美元,短期看空情景将被终止,届时有望看到价格向73.71美元水平的反弹。但整体来看,短期内WTI依然面临下行压力。

基本面与风险因素

中东局势和中国经济政策成为原油市场目前最关注的因素。尽管市场对以色列与伊朗冲突引发的大规模供应中断的担忧有所降温,但哈格岛附近发生的漏油事件仍然引起了市场对伊朗石油出口设施安全的高度关注。伊朗国家通讯社(IRNA)报道,当局正在努力控制漏油情况,但目前尚不清楚这一事件是否会对全球石油供应造成长期影响。考虑到伊朗石油出口对全球市场的重要性,任何进一步的升级都可能带来油价的新一轮波动。

另一方面,中国财政刺激计划的出台速度和力度将直接影响全球需求预期。房地产“白名单”项目贷款年底前将增至逾4万亿元。这一举措显示出中国政府为提振经济增长所做出的努力,如果刺激计划落实得当,或将对石油需求形成有力支撑。

展望与总结

整体来看,当前原油市场面临多重因素的叠加影响。中东局势虽有缓和,但仍充满不确定性,而美国库存数据和中国刺激政策的落地情况将是未来数日影响油价的关键变量。短期内,油价可能维持在当前震荡区间内波动,随着技术面看跌信号的持续强化,油价下行压力加大,特别是如果库存数据不及预期,可能导致市场情绪进一步转向悲观。

最终,交易者需密切关注库存数据的发布以及中国政策的进一步动向,在此期间保持谨慎的交易策略。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号