根据汇通财经观察,海外交易商估算的结果显示:

2025年4月9日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

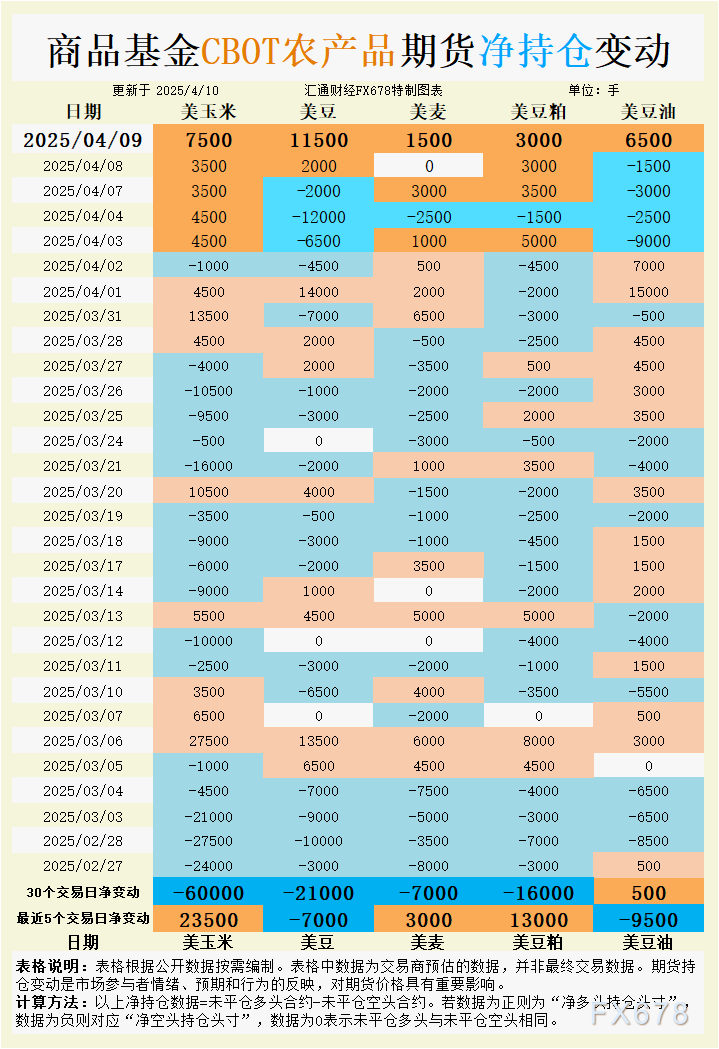

具体变动数据见图表。

大豆市场分析

大豆期货周三强势反弹,主力SK25合约收于10.12 3/4美元/蒲式耳,创下两个半月来最大单日涨幅。这一走势背后是多重因素的共同作用。

从持仓数据来看,商品基金在4月9日单日净增持11500手大豆多头头寸,扭转了此前连续净卖出的趋势。不过值得注意的是,近5个交易日基金仍净减持7000手,30日累计净空头增加21000手,反映出市场对贸易摩擦的长期谨慎态度仍未完全消散。

现货市场方面,美国海湾地区大豆基差报价持续走强。CIF海湾4月装运的大豆驳船基差报价上涨4美分,达到74美分/蒲式耳(较SK25合约)。这一上涨主要受到美国中西部河流运输受阻的影响。近期美国南部玉米带强降雨导致俄亥俄河下游水位暴涨,关键水道商业运输已完全中断,预计这种情况将持续至少10天。伊利诺伊河驳船运费持稳,而密西西比河圣路易斯段运费下跌10个点。

南美供应方面出现分化。阿根廷罗萨里奥谷物交易所将2024/25年度大豆产量预估下调100万吨至4550万吨,但同时将玉米产量预估上调400万吨至4850万吨。这一调整反映出阿根廷主要种植区近期遭遇的干旱天气对大豆作物的影响更为显著。

出口市场表现平淡。美国农业部确认了一笔19.8万吨大豆销往未知目的地的交易,但中国买家继续缺席市场。目前4月装船的美国大豆FOB出口升水报价持稳于93美分/蒲式耳(较5月期货)。

技术面上,SK25合约在突破10美元/蒲式耳的心理关口后,短期上行阻力位在10.30美元/蒲式耳(50日均线附近)。考虑到今日将公布USDA月度供需报告,市场普遍预期美国大豆期末库存可能上调,这可能限制短期进一步上涨空间。

玉米市场分析

玉米期货周三温和收高,主力CK25合约上涨5美分至4.74美元/蒲式耳。持仓数据显示,商品基金单日净买入7500手玉米合约,近5个交易日累计净增持23500手,显示出明显的空头回补特征。不过从30日维度来看,基金仍持有60000手净空头头寸,表明长期看空情绪尚未完全扭转。

美国国内现货市场表现坚挺。中西部地区的玉米基差报价普遍走高,特别是爱荷华州某重要粮仓的报价明显上涨。这主要由于当前农民销售活动几乎停滞,一方面是因为春播准备工作占用了大量时间,另一方面是种植者不愿在当前低价位出货。此外,持续的降雨天气也延缓了部分地区的玉米播种进度。

南美供应压力正在加大。阿根廷罗萨里奥谷物交易所将2024/25年度玉米产量预估大幅上调400万吨至4850万吨,这一调整远超市场预期。与此同时,巴西二季玉米的种植进展顺利,这些因素都在压制CBOT玉米期货的远期升水。

出口市场表现疲软。4月装船的美国玉米CIF海湾基差报价下跌2美分至76美分/蒲式耳(较CK25合约)。FOB出口升水报价持稳于86美分/蒲式耳,反映出国际买家在当前价位采购意愿有限。

市场焦点转向今日将公布的USDA报告。分析师平均预测美国玉米期末库存将在14.05-16.05亿蒲式耳之间。若实际数据接近或超过区间上沿,可能会触发期价再次测试4.50美元/蒲式耳的关键支撑位。

小麦市场分析

小麦期货周三普遍收高,其中KC硬红冬麦表现最为强劲,主力KWK25合约上涨6.5美分至5.61 1/2美元/蒲式耳。持仓变化显示,商品基金连续第五个交易日净增持小麦多头,近5日累计净买入3000手,但30日维度仍维持7000手净空头头寸。

美国平原地区的干旱天气持续引发市场担忧。最新监测数据显示,约三分之一的硬红冬麦产区正经历不同程度的干旱,这对正处于关键生长期的作物构成威胁。气象预报显示,未来两周这些地区仍缺乏有效降水,天气升水可能继续支撑期价。

全球采购活动保持活跃。阿尔及利亚国家谷物机构OAIC据信在周二招标中购入了20-45万吨杜伦麦,具体数量尚不明确。约旦周三发布招标采购至多12万吨制粉小麦,允许可选产地。叙利亚也发布了10万吨小麦的采购招标,这些交易反映出北非和中东地区的需求依然稳健。

不过,黑海地区小麦的出口竞争力仍然强劲。俄罗斯小麦的FOB报价持续低于美国小麦,这限制了CBOT小麦期货的上涨空间。此外,关税局势也压制了市场情绪。

技术面上,CBOT小麦主力WK25合约在5.40美元/蒲式耳附近获得支撑后,短期可能测试5.60美元/蒲式耳的阻力位。但考虑到全球供应充足的基本面,任何上涨都可能遭遇商业卖盘的压制。

豆粕与豆油市场分析

豆粕期货周三延续涨势,主力SMK25合约收高3.2美元至294.10美元/短吨。持仓数据显示,商品基金单日净买入3000手豆粕合约,近5个交易日累计净增持13000手,显示出较强的做多意愿。

美国国内豆粕现货市场保持稳定。中西部地区卡车和铁路终端的基差报价多数持稳,仅爱荷华州某卡车终端报价小幅走高。出口市场方面,美湾豆粕报价维持不变,但市场担忧俄亥俄河洪水可能延缓豆粕运输,这为价格提供了一定支撑。

豆油期货走势相对疲软。尽管商品基金在4月9日净买入6500手合约,但近5个交易日仍净减持9500手。BOK25合约受原油价格波动影响显著,周三纽约原油期货暴涨4.65%的背景下,豆油涨幅相对有限,反映出市场对生物燃料需求的担忧仍未消除。

未来趋势展望

短期来看,市场将重点关注今日将公布的USDA月度供需报告。分析师普遍预期美国大豆期末库存可能上调,若预测成真,可能限制大豆期货的进一步上涨空间。对于玉米市场而言,库存数据若超过16.05亿蒲式耳,可能重新测试近期低点。

宏观因素方面,特朗普关税言论的后续发展仍需密切关注。虽然暂时放宽对多国的关税措施提振了市场情绪,但对华关税的进一步加码仍可能引发新一轮避险交易。不过农产品市场可能表现出相对抗跌的特性,特别是那些受到现货供应紧张支撑的品种。

分品种来看,大豆及豆粕可能继续受到美国国内物流瓶颈的支撑,表现相对强势;玉米市场则需要消化南美增产带来的压力;小麦价格走势将取决于北美平原干旱天气的持续时间和严重程度。整体而言,在春播季节和天气市的影响下,农产品期货波动率可能维持在高位,建议投资者密切关注每日的持仓变化和现货基差走势。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号